银河证券_0516_金融工程报告:股指期货的套保成本与估算方式.pdf

需积分: 0 143 浏览量

更新于2023-07-28

收藏 1.48MB PDF 举报

【银河证券】的金融工程报告聚焦于股指期货的套保成本及其估算方式,这与量化金融领域的策略密切相关。报告的核心观点主要包括以下几点:

1. **合约升贴水修正**:在估算套保成本时,必须考虑不同合约的到期日、收敛速度及分红因素。为准确估算,报告引入了分红模型和二次方程来调整固定到期日的月度套保成本。这表明,套保策略需要考虑到市场中的各种动态变量,以避免因合约特性差异导致的成本偏差。

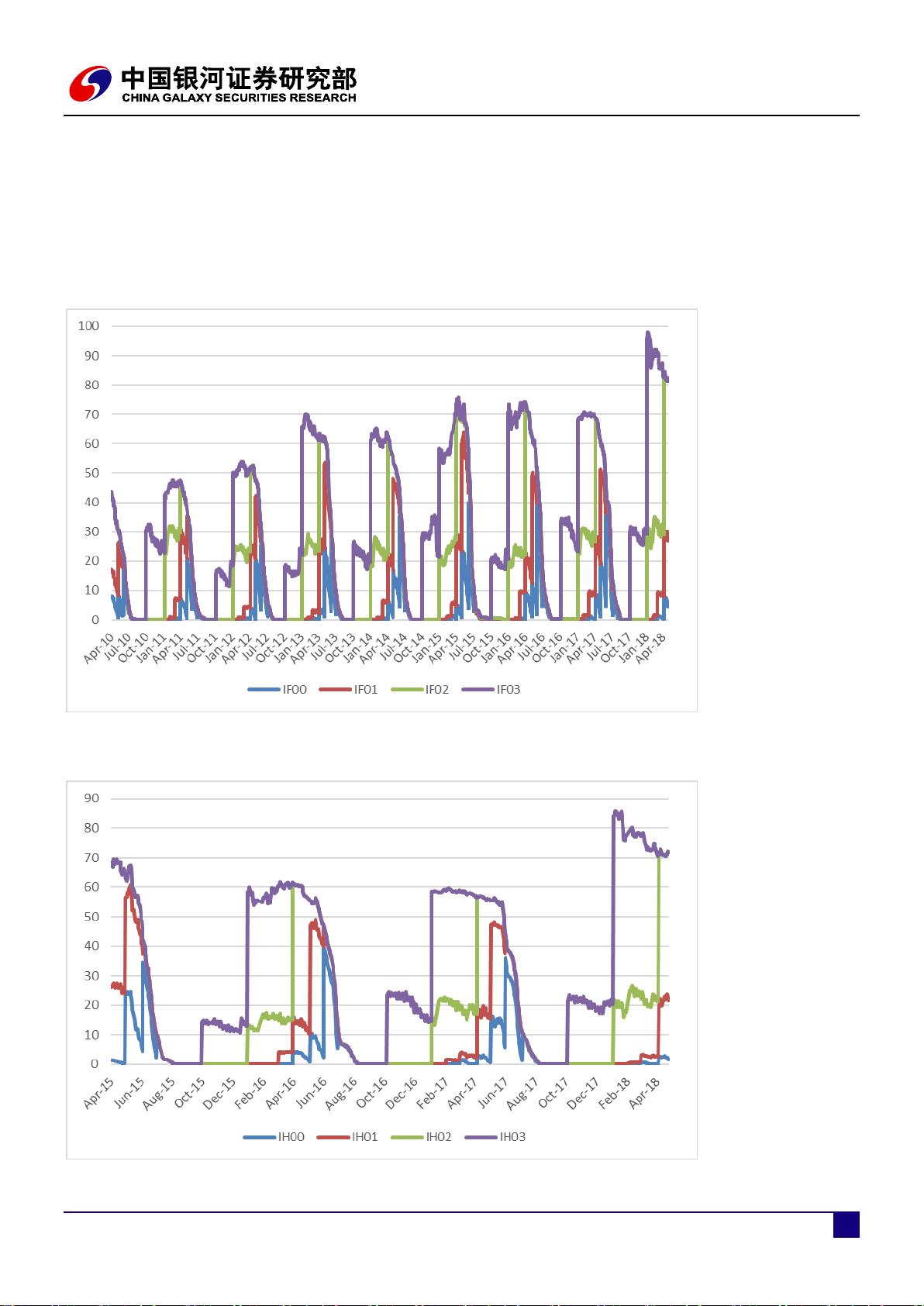

2. **套保成本趋势**:虽然当前套保成本尚未完全恢复到理论值和历史平均水平,但自实施限制措施以来,期指升贴水已回归相对合理区间。例如,2017年IF、IH、IC的20日年度套保成本分别为-3.67%、0.31%和-9.78%。这一观察表明,市场的对冲效率在逐步改善。

3. **远月合约优势**:在不计交易成本的情况下,远月合约的套保成本通常低于近月合约。以2015年7月至2016年3月为例,IF、IH、IC的月度平均成本差分别为2.82%、1.99%和3.74%。而2017年的全年对冲数据也显示了类似趋势。这提示投资者,选择远月合约可能能降低对冲成本。

4. **升水上限参考**:报告指出,2011年至2012年期间的20日月度套保成本均值(0.52%)可以作为IF、IH、IC近月升贴水的上界。这是因为限制措施减少了交易量,抑制了投机行为,从而限制了升水水平。这为理解和预测升水提供了历史参照。

报告的结构包括:

- **估算套保成本的考虑**:强调了到期日差异、时间序列中的成本变化以及分红修正的重要性。

- **计算套保成本的方法**:详细描述了如何计算不同合约的升贴水、确定合适的时间范围、估算分红点数、进行分红修正以及计算月度套保成本的具体步骤。

- **套保成本的历史走势**:分析了套保成本逐步回归正常的过程,以及远月合约相对近月合约的成本优势。

通过这些分析,投资者和交易员可以更好地理解如何在实际操作中进行有效的风险管理,尤其是在使用股指期货进行对冲时,如何精确估算成本并制定合适的对冲策略。报告的研究方法和结论对于量化金融从业者具有很高的参考价值。

xox_761617

- 粉丝: 29

- 资源: 7802

最新资源

- GigaDevice.GD32F4xx-DFP.2.1.0 器件安装包

- 智慧校园数字孪生,三维可视化

- 多种土地使用类型图像分类数据集【已标注,约30,000张数据】

- 3.0(1).docx

- 国产文本编辑器:EverEdit用户手册 1.1.0

- 多边形框架物体检测27-YOLO(v5至v11)、COCO、CreateML、Paligemma、TFRecord、VOC数据集合集.rar

- 基于stm32风速风向测量仪V2.0

- 高效排序算法:快速排序Java与Python实现详解

- Metropolis-Hastings算法和吉布斯采样(Gibbs sampling)算法Python代码实现

- IP网络的仿真及实验.doc