策略专题:“赢家的败局”指数新纳入成分股长期表现不及被剔除成分股-0214-信达证券-51页.pdf

需积分: 0 185 浏览量

更新于2023-07-24

收藏 1.47MB PDF 举报

【投资策略】报告探讨了“赢家的败局”这一现象,即股票指数成分股的调整对股票长期表现的影响。报告以沪深300、上证50和中证500这三个常用市场基准指数为例,深入分析了成分股调整后的长期和短期表现。

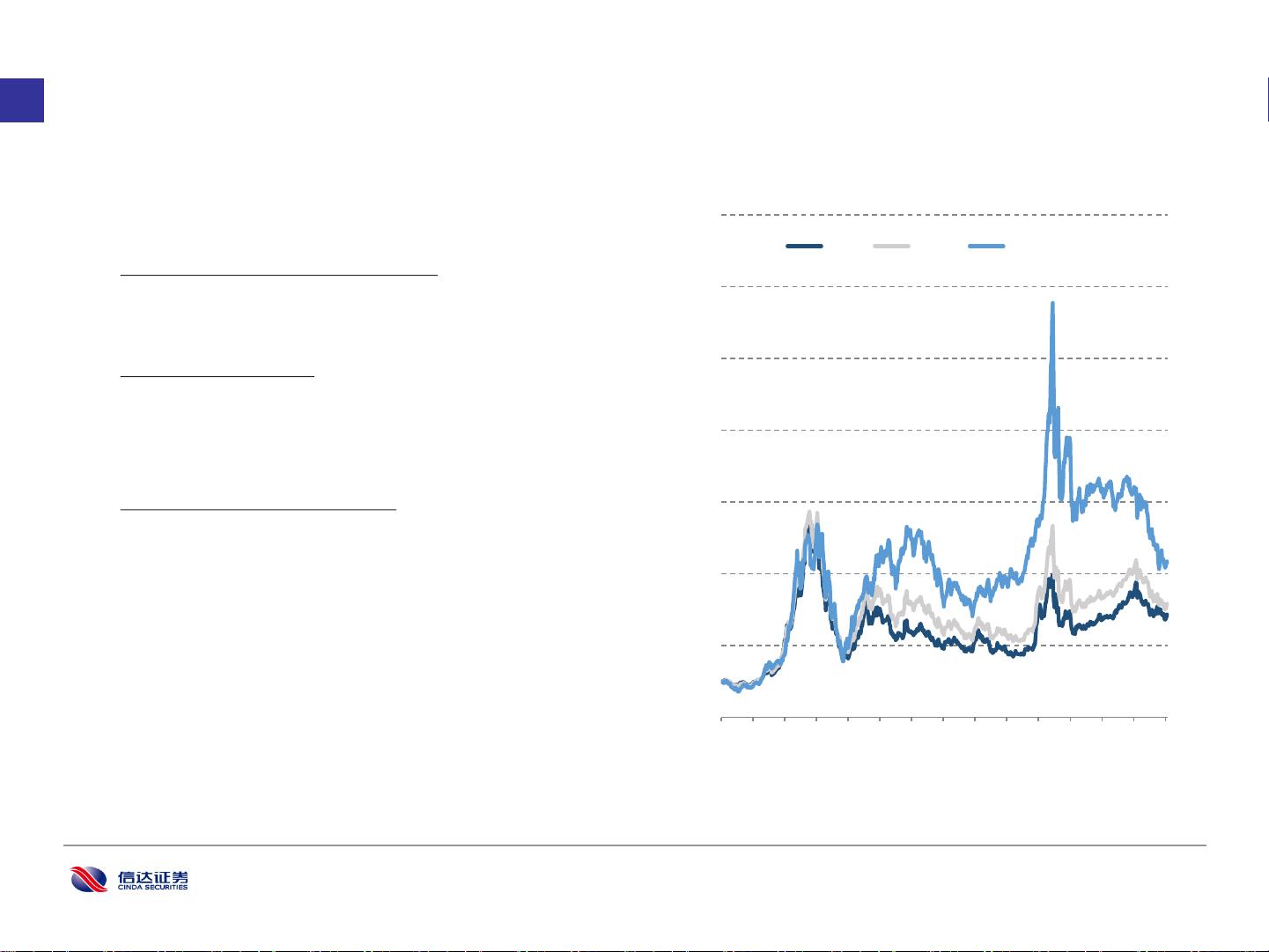

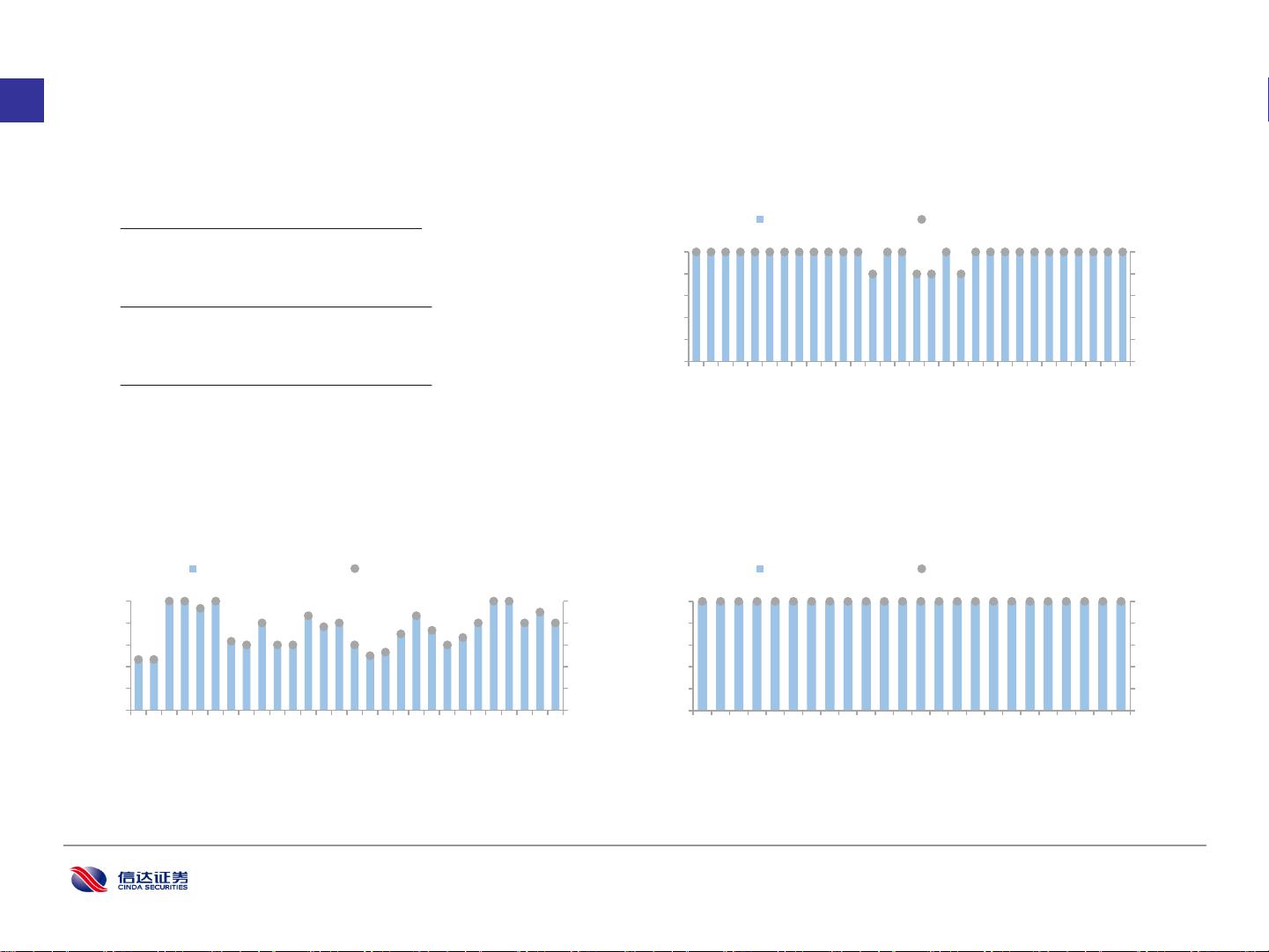

沪深300指数具有最高的成分股稳定性,每次调整不超过10%,即最多30只股票变动。相比之下,中证500每次调整都接近上限,上证50也有较多达到调整上限的情况。在长期表现上,被剔除出这些指数的成分股反而表现更优。沪深300和中证500剔除指数相对于其基准指数均取得了超额收益,而上证50剔除指数也曾超过上证50指数。这与市场普遍认为的成分股调整后,纳入指数将受益于被动买入的观念相反。

短期表现方面,虽然纳入指数在调整后的5到10个交易日内可能因资金配置而表现良好,但这并不持久。指数基金通常不会在公布调整时才进行调仓,基金管理人可以提前预测并调整。因此,短期内的市场反应更多是由于短期资金配置导致的纳入指数短暂上涨。

报告还揭示了均值回归现象在成分股调整中的作用,部分个股频繁进出指数,反映出动量反转效应。此外,阶段性的市场表现也可能导致某些股票仅被纳入指数一次。例如,上证50、沪深300和中证500的数据显示,过去调整中有一定比例的成分股在下一次调整中被替换。

研究启示投资者应重视指数的基准意义而非盲目追逐成分股。入选成分股并不直接反映股票的长期投资价值。指数主要反映了特定标准下的市场整体表现。虽然均值回归现象普遍,但个别股票可以通过内部增长或外部扩张成为大市值公司,反之亦然,市值可能会因市场结构、经济环境或产业链变化而收缩。

沪深300指数的稳定性和剔除指数的超额收益表明,构建一种“延后调整基金”的策略可能能够获取额外收益。然而,报告也提醒注意历史数据的局限性,市场变化、股市扩容以及经济结构变化可能导致指数成分股的大规模变动,从而影响投资策略的有效性。

投资策略需综合考虑指数调整的长期和短期效应,理解成分股变动背后的机制,并谨慎对待市场的短期行为。对于指数成分股的选择,不应过于依赖短期的调整,而是要着眼于公司的基本面和长期成长潜力。