没有合适的资源?快使用搜索试试~ 我知道了~

农林牧渔行业中期策略报告:周期春意浓,成长在征途-0512-华泰证券-33页.pdf

试读

33页

需积分: 0 0 下载量 147 浏览量

更新于2023-07-24

收藏 1.27MB PDF 举报

农林牧渔行业中期策略报告:周期春意浓,成长在征途-0512-华泰证券-33页.pdf

谨请参阅尾页重要声明及华泰证券股票和行业评级标准 1

证券研究报告

行业研究/中期策略

2019 年05 月12 日

农林牧渔 增持(维持)

许奇峰

执业证书编号:S0570517020001

研究员

010-56793956

xuqifeng@htsc.com

冯鹤

执业证书编号:S0570517110004

研究员

021-28972251

fenghe@htsc.com

1《中牧股份(600195,买入): 低估值高成长,

静待后周期启动》2019.04

2《瑞普生物(300119,增持): 业绩符合预期,

新品催动高成长》2019.04

3《中宠股份(002891,增持): 国内外齐头并

进,宠物高成长标的》2019.04

资料来源:Wind

周期春意浓,成长在征途

2019 农林牧渔行业中期策略报告

周期为体,成长作翼,把握农业黄金投资阶段

当前农业主要把握两条投资主线,1)周期,当前,生猪价格已经处于右侧

上涨区间,随着后续生猪价格的快涨,我们认为,生猪养殖板块将迎来投

资黄金阶段。此外,关注由于禽养殖高景气带来的禽用疫苗后周期投资机

会,以及下半年猪价高景气驱动补栏带来的猪用疫苗后周期投资机会。2)

成长,当前,国内宠物行业处于早期起跑阶段,宠物产业相关环节蕴藏较

大投资机会。国内上市企业主要以宠物食品为主,建议重点关注相关标的

(中宠股份&佩蒂股份)国内高成长带来的投资机会。

生猪养殖:势同风起,扶摇直上

2017 年,我国生猪养殖企业 CR5 仅为 5.32%,对比美国(CR5)38.11%,

我国生猪养殖企业集中度较低。然而,猪周期的优胜劣汰法则加速落后产

能退出,驱动行业规模程度提升;生猪环保政策、非洲猪瘟防控政策的推

行也将进一步提高我国生猪养殖集中度。非洲猪瘟疫情使得国内生猪产能

(母猪)快速下行,2019 年 3 月,全国能繁母猪存栏同比下降 21.0%,降

幅达到近十年来最大值。我们认为,当前母猪存栏下降幅度能够支撑新一

轮大周期的开启。当前生猪价格已经进入右侧区域,随着下游猪肉库存的

进一步消化,预计 5 月中下旬生猪价格将重新进入快涨阶段。

量增价升,禽苗进入发展黄金期

白鸡、祖代种鸡引种回升叠加高盈利驱动下的强制换羽,我们估计, 2019

年白鸡出栏量同比增加 10%左右。黄鸡,养殖景气驱动,预计 2019 年黄

鸡出栏量同比增加 10%-15%。价格方面,针对严峻复杂的禽流感防疫形势,

我国高致病性禽流感强制免疫疫苗种类也由最开始的 H5 亚型重组禽流感

(二价或三价灭活疫苗)升级为 H5+H7 亚型高致病性禽流感(三价灭活

疫苗)。受此影响,2019 年春防招标主流价格也已提升至 0.30 元/ml,较

去年同期提升 80%以上,禽苗进入量价齐升的黄金期发展阶段。

宠物食品:千帆竞发,奋楫者先

2014 年我国宠物食品行业进入高速增长期,行业销售规模(出厂价计)从

48 亿增长至 2018 年的 170 亿左右,复合增长率高达 37.39%。国内家庭

养宠率、宠物食品渗透率低,宠物食品具有较大成长空间。国内人均居住

面积、单身比例的逐年增长使得我国具备养宠的客观空间条件与情感寄托

条件,综合来看,宠物食品行业正处于黄金成长阶段。目前,国内宠物食

品市场正处在群雄混战的时代。由于我国宠物食品消费呈金字塔型结构,

价格带底部区域竞争激烈,消费者对品牌的感知度弱,因此,性价比高、

曝光度好的线上渠道是国内宠物食品企业突围的优先路径

风险提示:生猪疫情爆发风险、猪价长期低迷风险、禽流感疫情风险。

股票代码

股票名称

收盘价 (元)

投资评级

EPS (元)

P/E (倍)

2018

2019E

2020E

2021E

2018

2019E

2020E

2021E

002714

牧原股份

57.95

买入

0.25 2.13

6.60

2.38

115.24

27.21

8.78

24.35

300498

温氏股份

34.64

买入

0.74 2.54

4.49

1.78

46.81

13.64

7.71

19.46

300119

瑞普生物

21.78

增持

0.29 0.61

0.71

0.87

75.10

35.70

30.68

25.03

资料来源:华泰证券研究所

(24)

(9)

6

20

35

18/05 18/07 18/09 18/11 19/01 19/03

(%)

农林牧渔 沪深300

重点推荐

一年内行业走势图

相关研究

行业评级:

行业研究/中期策略 | 2019 年 05 月 12 日

谨请参阅尾页重要声明及华泰证券股票和行业评级标准 2

正文目录

生猪养殖:势同风起,扶摇直上 ....................................................................................... 5

生猪养殖:CR5 不足 6%的万亿市场 ........................................................................ 5

结构分散,政策加持催化养殖规模进程提速 ............................................................. 7

周期:蛛网波动,周而复始 ..................................................................................... 10

内外因共振,猪周期的新轮回 ......................................................................... 13

非洲猪瘟侵袭,周期反转在途 ......................................................................... 16

禽用疫苗:量增价升,进入发展黄金期 .......................................................................... 18

130 亿+市场,禽苗、猪苗鼎足而立 ........................................................................ 18

禽养殖景气持续,高盈利引致扩产需求 ................................................................... 19

以质论价,集团化趋势下禽流感招标苗、市场苗均有可为 ...................................... 20

宠物食品:千帆竞发,奋楫者先 ..................................................................................... 23

宠物食品百亿市场,“超跑赛道”的黄金阶段 ............................................................. 23

金字塔型消费结构,底部区域竞争激烈 ................................................................... 26

渠道优于品牌,线上先于线下 ................................................................................. 28

风险提示 ......................................................................................................................... 32

图表目录

图表 1: 2016 年,生猪养殖环节产值 1.4 万亿元,产业链占比 45%左右 ...................... 5

图表 2: 生猪繁育体系示意 ............................................................................................. 5

图表 3: 2018 年,我国进口种猪 7686 头 ....................................................................... 6

图表 4: 2018 年,我国进口种猪分别来自美国、加拿大、法国 ..................................... 6

图表 5: 温氏股份四系配套选育过程,华农温氏 I 号 ...................................................... 6

图表 6: 温氏股份五系配套选育过程,WS501 ............................................................... 6

图表 7: 国际生猪育种公司通过直接投资、合资以及合作等方式进入中国 ..................... 7

图表 8: 我国生猪养殖仍以散养为主,2017 年,规模场出栏占比 43.30% .................... 7

图表 9: 2018 年,我国排名前 20 养猪企业出栏量 ......................................................... 8

图表 10: 2017 年,全球生猪养殖企业产能对比 ............................................................. 8

图表 11: 猪周期形成原因是生产时滞和适应性预期 ....................................................... 8

图表 12: 生猪环保政法规策梳理 .................................................................................... 9

图表 13: 2012-17 年,浙江省生猪存栏量降幅 57.45% ................................................. 9

图表 14: 2012-17 年,浙江省生猪出栏量降幅 45.49% ................................................. 9

图表 15: 南方水网地区环保拆迁情况 ........................................................................... 10

图表 16: 生猪养殖成本对比,正常饲喂(规模场)VS 泔水饲喂(散户) .................. 10

图表 17: 从后备母猪补栏到商品猪出栏大概要经历 1.5 年........................................... 11

图表 18: 1995 年以来,我国共经历 6 轮猪周期 .......................................................... 11

图表 19: 2016 年,规模生猪养殖成本中饲料成本占比 75%+ ..................................... 12

行业研究/中期策略 | 2019 年 05 月 12 日

谨请参阅尾页重要声明及华泰证券股票和行业评级标准 3

图表 20: 2016 年,散养生猪养殖成本中饲料成本占比 60%左右 ................................ 12

图表 21: 2004-16 年,规模生猪主要投入品花费至少翻倍 .......................................... 12

图表 22: 2004-16 年,散养生猪主要投入品花费至少翻倍 .......................................... 12

图表 23: 1995 年以来,猪周期底部价格整体抬升 ....................................................... 13

图表 24: 生猪养殖中各成本嵌套关系 ........................................................................... 13

图表 25: 2004-16 年,规模猪、散养养殖现金成本变化对比 ....................................... 13

图表 26: 能繁母猪存栏变化领先生猪价格变化一年左右 .............................................. 14

图表 27: 后备母猪价格变化领先生猪价格变化 20 个月左右 ........................................ 14

图表 28: 2015 年以来,我国生猪养殖效率(MSY)显著提高 .................................... 15

图表 29: 2017 年,丹麦 PSY 达到 30 .......................................................................... 15

图表 30: 2012-18 年 9 月,我国生猪出栏重量逐步提升 .............................................. 15

图表 31: 1986-2018 年 9 月,美国生猪出栏重量波动上升 .......................................... 15

图表 32: 2014 年以来,我国猪肉年消费量开始下滑 ................................................... 16

图表 33: 2015 年,我国猪肉消费总量占比 63.51% ..................................................... 16

图表 34: 2015 年开始,我国猪肉进口量大幅增加 ....................................................... 16

图表 35: 美国猪周期波动幅度小、周期跨度大 ............................................................ 16

图表 36: 截至 5.7,有 21 个省份疫区全部解除封锁且恢复生猪调运 ........................... 16

图表 37: 2011 年以来,各年内生猪价格月度走势 ....................................................... 17

图表 38: 2013-19 年 4 月,屠宰企业冻品库容率 ......................................................... 17

图表 39: 2011-17 年,我国兽用生物制品市场销售规模复合增速 10.96%,2017 年市场

销售规模 133.64 亿元 ..................................................................................................... 18

图表 40: 2011-17,我国禽用生物制品销售规模复合增速 7.89% ................................ 18

图表 41: 2011-17,我国猪用生物制品销售规模复合增速 6.50% ................................ 18

图表 42: 2017 年,我国猪用+禽用生物制品销售规模占生物制品总销售规模的 72.82%

........................................................................................................................................ 18

图表 43: 2013-17 年,我国禽用强制免疫疫苗市场销售规模复合增速 ........................ 19

图表 44: 2013-18 年,我国白羽肉鸡祖代种鸡引种量 .................................................. 19

图表 45: 2018 年 7 月开始,商品代鸡苗价格快速上涨并保持高景气 .......................... 20

图表 46: 2018 年 7 月开始,鸡肉冻品价格快速上涨并保持高景气 ............................. 20

图表 47: 2012-17 年,我国商品代黄羽肉鸡出栏情况 .................................................. 20

图表 48: 广东地区黄鸡价格走势 .................................................................................. 20

图表 49: 2017 年,我国肉鸡年出栏 10000 只+企业出栏量比例接近 80% .................. 21

图表 50: 国内肉鸡养殖整体呈现出集团化的趋势 ......................................................... 21

图表 51: 我国高致病性禽流感疫苗招标由最开始的 H5 亚型重组禽流感(二价或三价灭

活疫苗)升级为 H5+H7 亚型高致病性禽流感(三价灭活疫苗) ................................... 21

图表 52: 我国高致病性禽流感疫苗市场空间测算 ......................................................... 22

图表 53: 2014 年起宠物食品市场规模复合增长率高达 30.32% .................................. 23

图表 54: 2018 年宠物食品市场结构比例 ..................................................................... 23

图表 55: 2015 年-2018 年中国城镇家庭养宠率逐年攀升 ............................................. 23

图表 56: 2018 年国内外养宠率对比 ............................................................................. 23

图表 57: 2013-17 年国内宠物食品渗透率逐年增长 ..................................................... 24

行业研究/中期策略 | 2019 年 05 月 12 日

谨请参阅尾页重要声明及华泰证券股票和行业评级标准 4

图表 58: 2018 年国内宠物食品渗透率仍远低于美国与日本 ........................................ 24

图表 59: 2018 年中国养宠人群地区分布 ..................................................................... 24

图表 60: 2018 年中国一二线城市家庭养宠比例 ........................................................... 24

图表 61: 2017 年宠物在消费者家庭中担当角色调查结果 ............................................ 25

图表 62: 2017 年我国宠物饲养人群年龄构成 .............................................................. 25

图表 63: 2006-18 年,中国 GDP 增速 ......................................................................... 25

图表 64: 1990-2000 年,日本 GDP 增速 ..................................................................... 25

图表 65: 2010-16 年中国人均居住面积 ....................................................................... 26

图表 66: 1993-2003 年日本人均居住面积 ................................................................... 26

图表 67: 中国 2011-17 年男女单身比例 ....................................................................... 26

图表 68: 日本 1980-2000 年男女单身比例................................................................... 26

图表 69: 1993-2005 年,日本宠物市场规模及增速情况 .............................................. 27

图表 70: 上世纪 90 年末日本宠物食品行业市场增速与 GDP 增速对比 ....................... 27

图表 71: 2018 年国内宠物食品产量 120 万吨,50%集中在河北地区 ......................... 27

图表 72: 国内宠物食品喂养升级路径 ........................................................................... 27

图表 73: 性价比是宠物主粮购买首要考虑因素 ............................................................ 28

图表 74: 我国宠物食品市场呈金字塔型消费结构 ......................................................... 28

图表 75: 中国宠物食品概览 ......................................................................................... 28

图表 76: 国内宠物食品表现力尾部品牌相对集中 ......................................................... 29

图表 77: 2018 年国内宠物主粮市场不同品牌市占率高 ................................................ 29

图表 78: 2017 年国内宠物食品不同销售渠道销售额占比 ............................................ 29

图表 79: 2011-18 年宠物食品线上销售额及增速情况 .................................................. 29

图表 80: 2018 年国内宠物店分布情况 ......................................................................... 30

图表 81: 2017 年国内宠物食品不同销售渠道终端产品价格构成 ................................. 30

图表 82: 消费者线下渠道购买宠物食品的主要原因分析 .............................................. 30

图表 83: 未来宠物店业态向服务端集中 ....................................................................... 30

图表 84: 2017 年,国内主要宠物食品厂商线上销售比例 ............................................ 31

图表 85: 2014-18E,疯狂小狗线上突围,销售规模增长迅速 ..................................... 31

行业研究/中期策略 | 2019 年 05 月 12 日

谨请参阅尾页重要声明及华泰证券股票和行业评级标准 5

生猪养殖:势同风起,扶摇直上

生猪养殖:CR5 不足 6%的万亿市场

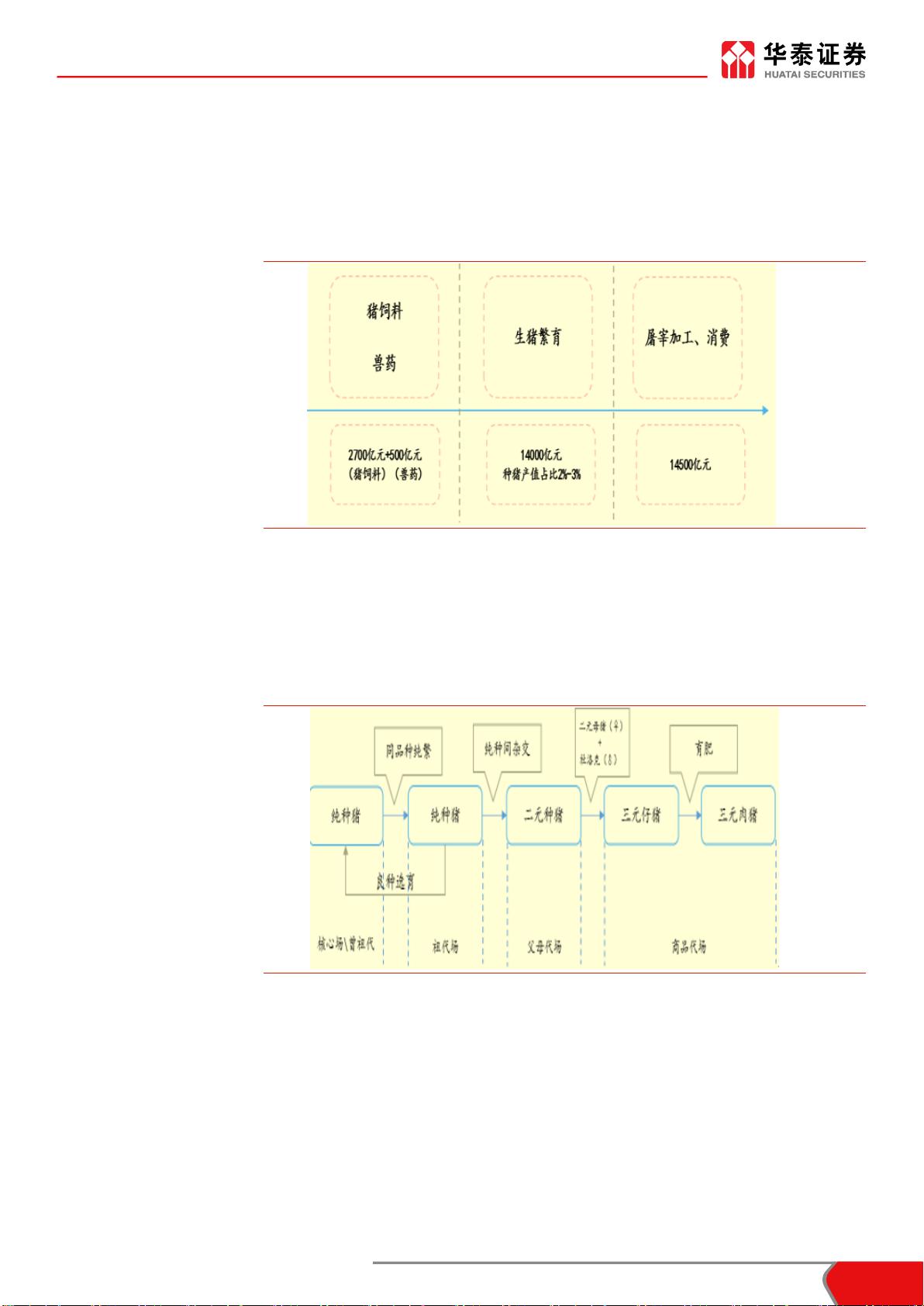

生猪产业链条主要由三个环节构成,上游的原料(饲料、兽药)供应环节、中游的生猪繁

育环节以及下游的屠宰加工消费环节。根据中国畜牧业协会数据测算,2016 年,三个环

节总产值超过 3 万亿元,其中,繁育环节占比 45%左右,达到 1.4 万亿元左右。

图表1: 2016 年,生猪养殖环节产值 1.4 万亿元,产业链占比 45%左右

资料来源:中国畜牧业协会,华泰证券研究所

完整的生猪繁育包括原\纯种猪(曾祖代\祖代)→二元种猪(父母代)→三元肉猪(商品

代)。由于核心种猪场长期处于“引种→退化→再引种”的不良循环,我国原种猪主要依

赖进口,2018 年,我国进口种猪 7686 头,较 2017 年下降 26.99%,进口来源呈美国、

加拿大、法国三足鼎立之势。

图表2: 生猪繁育体系示意

资料来源:雏鹰农牧招股说明书,华泰证券研究所

剩余32页未读,继续阅读

资源推荐

资源评论

2021-09-01 上传

149 浏览量

2021-09-01 上传

119 浏览量

2021-06-08 上传

2023-07-24 上传

2021-09-01 上传

173 浏览量

192 浏览量

2023-07-24 上传

172 浏览量

2021-09-01 上传

2023-07-24 上传

2023-07-24 上传

2023-07-24 上传

2023-07-24 上传

158 浏览量

124 浏览量

2021-06-19 上传

2021-06-28 上传

2023-07-24 上传

198 浏览量

117 浏览量

资源评论

dunming_6725413

- 粉丝: 20

- 资源: 6947

上传资源 快速赚钱

我的内容管理

展开

我的内容管理

展开

我的资源

快来上传第一个资源

我的资源

快来上传第一个资源

我的收益 登录查看自己的收益

我的收益 登录查看自己的收益 我的积分

登录查看自己的积分

我的积分

登录查看自己的积分

我的C币

登录后查看C币余额

我的C币

登录后查看C币余额

我的收藏

我的收藏  我的下载

我的下载  下载帮助

下载帮助

前往需求广场,查看用户热搜

前往需求广场,查看用户热搜最新资源

- 机械设计电脑电源上料工作站工位sw18可编辑全套设计资料100%好用.zip.zip

- 基于springboot的实现定时器的增删改查源码(java毕业设计完整源码).zip

- 基于springboot的高仿小米电子商城项目模板源码(java毕业设计完整源码).zip

- 深度学习蓝桥杯比赛项目-交通标志识别项目-适用于竞赛学习

- 基于springboot的客户关系管理系统源码(java毕业设计完整源码).zip

- 基于springboot的停车场管理系统源码(java毕业设计完整源码).zip

- 基于springboot的校园博客项目源码源码(java毕业设计完整源码).zip

- 基于springboot的用户管理系统源码(java毕业设计完整源码).zip

- 基于Vue和Element UI的后勤管理平台系统设计源码

- 机械设计电梯绳索冲压线sw16可编辑全套设计资料100%好用.zip.zip

- 机械设计电子产品搬运包装机sw18全套设计资料100%好用.zip.zip

- 基于Java+微信小程序的jsp排课管理系统设计源码

- 基于Gin+JWT的Go语言开发社区程序设计源码

- 基于C++与Qt的金山培训大作业源码汇总

- 机械设计动力滚筒输送机 板材压制用推板机sw21全套设计资料100%好用.zip.zip

- 基于PHP、HTML、JavaScript的虚拟人口播短视频软件设计源码

安全验证

文档复制为VIP权益,开通VIP直接复制

信息提交成功

信息提交成功