wrqwfeqwfeqFeqw

需积分: 0 161 浏览量

更新于2023-04-17

收藏 3.1MB DOCX 举报

通胀保护债券(ILB,Inflation-indexed/Inflation-linked Bonds)是一种特殊类型的债券,旨在保护投资者免受通货膨胀的影响。这些债券的本金和利息支付与选定的物价指数(如消费者价格指数,CPI)挂钩,以确保投资者的回报能够保持购买力。ILB 的设计目的是提供一种对冲通胀风险的工具,尤其是在经济环境中通货膨胀预期上升时。

ILB 的结构通常包括以下几个关键元素:

1. **指数化系数**:这是根据债券到期时的CPI与发行时的CPI计算得出的,反映了期间的通货膨胀率。

2. **现金流调整**:债券到期时,不仅支付票面利息,还会根据指数化系数调整本金,以反映通胀的影响。

3. **名义利率**:名义利率是投资者获得的总回报与债券面值的比率,不考虑通胀因素。

4. **实际利率**:实际利率是名义利率减去通货膨胀率,是扣除通胀影响后的投资者真实收益。

通过一个例子,我们可以更清晰地理解ILB的运作方式。假设一个ILB面值1,000美元,年利率10%,期限1年,发行时CPI为170,到期时CPI升至175。通过计算,我们得到指数化系数为1.0294,表示2.94%的通胀率。到期时,投资者将收到1,132.34美元,其中包括原始面值、利息和通胀调整部分。

然而,ILB并非没有缺点。由于物价指数通常有时间滞后,ILB可能无法完全消除通胀风险。虽然债券本金随着通胀调整,但在持有期间,上调的本金部分可能会产生税收负担,这可能减少其对通胀的完全保护效果。此外,ILB在某些市场的流动性可能较差,增加了投资者的交易风险和期限匹配难题。

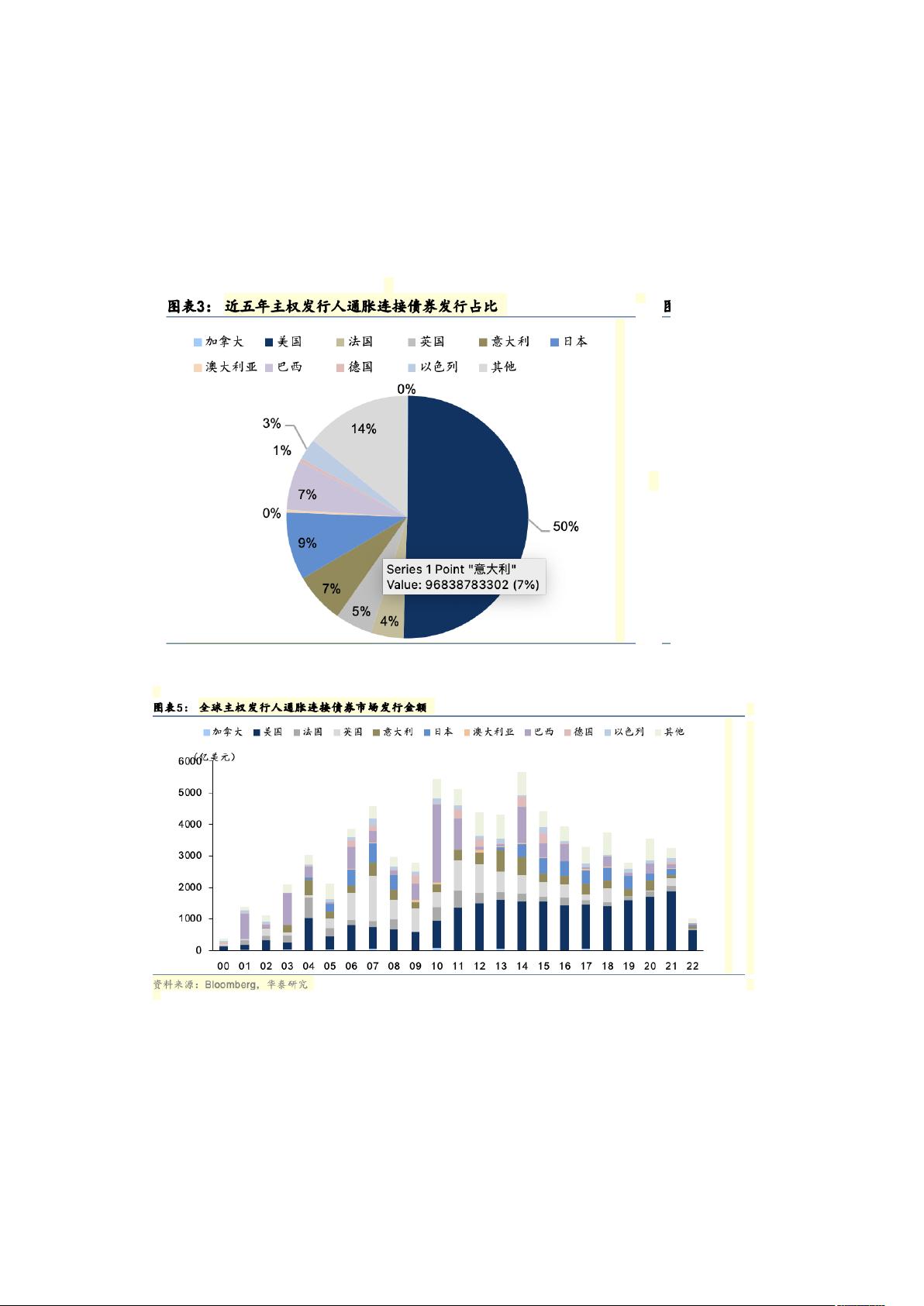

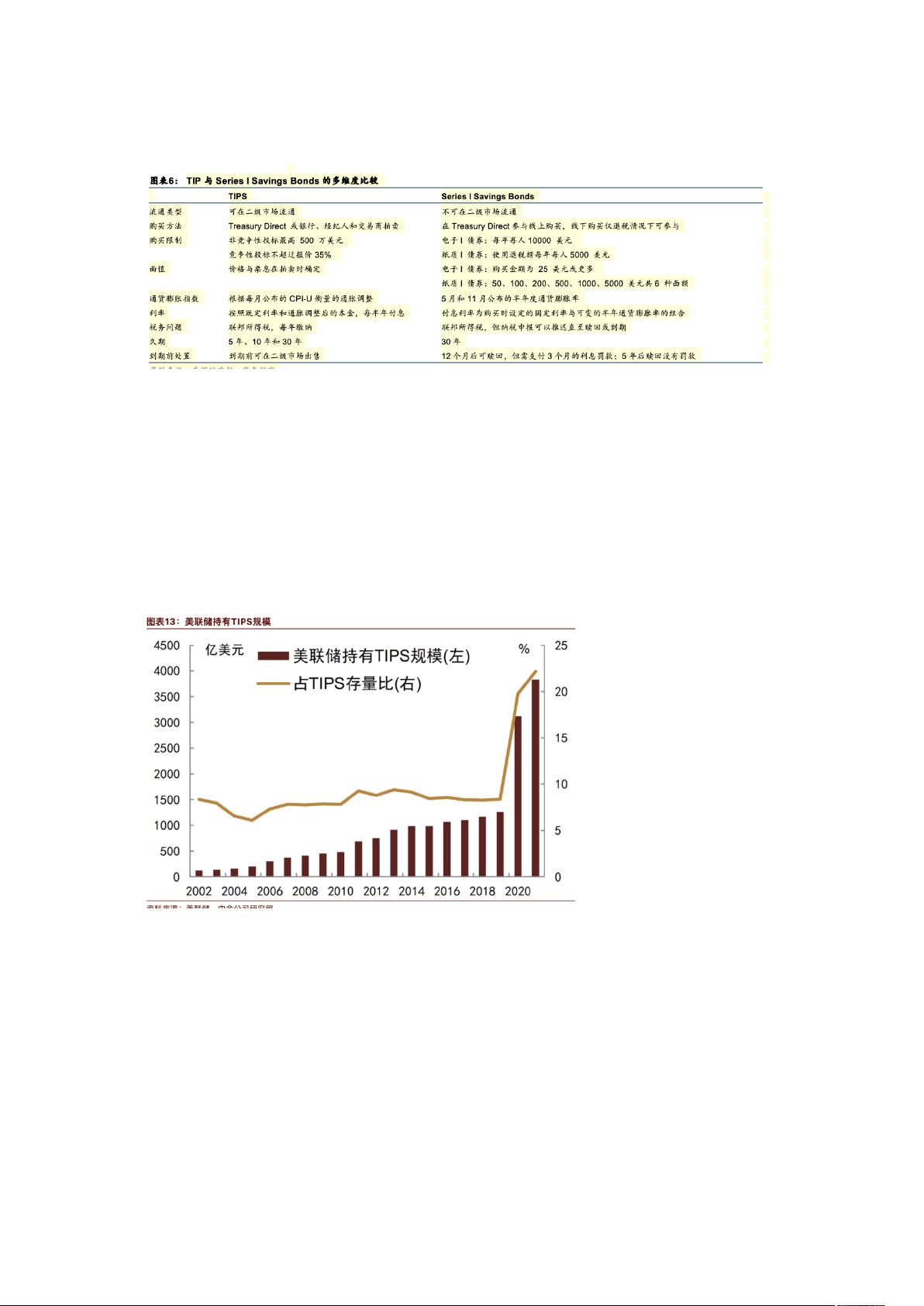

在全球范围内,ILB市场主要由发达国家主导,如美国、日本、英国和意大利,而新兴市场国家如巴西也在发展这一资产类别。美国是最大的ILB发行国,其中TIPS(Treasury Inflation-Protected Securities)和I债券是最常见的产品。TIPS的利息支付与滞后3个月的CPI-U挂钩,并每半年支付一次,而I债券则有其独特的计息方式,不能在二级市场交易。

美国TIPS市场自1997年开始,发行期限包括5年、10年和30年,允许投资者在到期前出售,同时也设定了一次购买的最大金额限制。TIPS的市场规模在过去十年中相对稳定,成为许多寻求通胀保护的投资者的选择。

总结起来,通胀保护债券(ILB)是一种应对通货膨胀风险的投资工具,通过与物价指数挂钩调整本金和利息,以保护投资者的购买力。然而,投资者在投资ILB时应考虑其潜在的局限性,包括通胀指数的滞后性、税收影响以及可能的流动性风险。在全球范围内,美国的ILB市场最为成熟,为投资者提供了多样化的选择。

tcytiayin

- 粉丝: 0

- 资源: 4

最新资源

- 使用Simulink搭建稳定且效果显著的有源滤波器模型:操作视频和报告资料齐备,Simulink有源滤波器模型搭建教程:稳定运行,效果显著的滤波实践,有源滤波器matlab simulink 采用si

- 极化偏转超表面之四参数化表征:Comsol求解斯托克斯参数、线偏振度、圆偏振度、偏振方位角与椭圆率角之高效方法与偏振转换效率评估,基于Comsol仿真分析的极化偏转超表面参数研究:四个斯托克斯参数与线

- brainyai-plasmo@0.86.1-内网环境「sharp问题」

- 基于模块化多电平换流器(MMC)的离网逆变工况双闭环定交流电压仿真模型技术研究与应用展示,基于模块化多电平换流器(MMC)的离网逆变工况双闭环定交流电压仿真模型设计与优化分析,模块化多电平流器(MMC

- 最新PHP短视频流量社群掘金系统源码

- 精品推荐-AUTOSAR汽车应用软件架构开发最佳实践教程合集.zip

- 基于SDE控件实现的电子病历H5

- 【javaWeb毕业设计全套】javaWeb传智播客网上书城项目源码(设计以及实现论文)

- 《发动机罩系统设计全解析:流程、断面设计、人机布置与包边涂胶要求详解》,《发动机罩系统设计全解析:流程、断面设计、人机布置与包边涂胶要求详解》,发动机罩系统设计指南讲述了发动机罩系统设计流程,典型断面

- 毕业设计javaweb物流配货项目源码

- 基于Matlab 2021a双三相永磁同步风力发电系统控制策略的仿真与模型构建:包含变流器开关控制与PWM技术的细节、双三相电机高效性与优越性及其对电网的稳定调节、机侧控制策略研究与应用,双三相永磁同

- 课堂行为数据集,使用labelimg手动标注的数据集,包含图片文件和xml文件,类别有、低头写字、低头看书、抬头听课、转头、举手

- 地理分析模型的面向服务包装系统的架构与实现

- POSIX标准文档,POSIX(Portable Operating System Interface)是一组标准,旨在确保不同操作系统之间的兼容性和可移植性

- 毕业设计javaWeb物资管理系统项目源码

- 基于COMSOL模拟的甲烷重整器模型:融合重整与水汽交换反应的内部加热管顺逆流加热系统研究,基于COMSOL模拟的甲烷重整器模型:融合重整与水汽交换反应的内部加热管顺逆流加热系统研究,甲烷重整器COM