没有合适的资源?快使用搜索试试~ 我知道了~

资源推荐

资源详情

资源评论

请仔细阅读在本报告尾部的重要法律声明

下行风险增大;货币宽松潮起

2019 下半年全球宏观经济展望

2019 年上半年全球经济放缓 “共振”加剧。原因包括此前金融条件紧

缩的滞后效果、英国退欧等政治风险发酵、以及贸易摩擦再度加剧等。

向前看,2019 年下半年全球经济面临不确定性有增无减,下行风险增大。

其中,主导全球经济走势的依然是中美两国政策调整变化。我们预计:

► 基准情形下,美国对华关税安排保持现状,美国对 2500 亿美元中

国产品已加征关税维持不变,但年内暂不对中国余下 3000 亿美元

产品加征关税;美国也不对欧洲及日本征收汽车关税。现有关税对

美国家庭收入的负面冲击可能在下半年更加明显的展现

1

。

这一情形下,预计美联储下半年降息 1 次 25bps 以对冲需求面临的

压力,并带动全球货币政策开启宽松周期。美联储还可能暗示 2020

年再降息 2 次;欧央行可能进一步推后加息时点指引,并保证有充

足工具应对下行风险;其它经济体有望跟随降息,包括发达市场的

加拿大、澳大利亚等,新兴市场的印度、韩国等。

基准情形下,美国经济增速将在下半年逐步回落至 2%的潜在增速

附近。由于暂时性因素消逝,叠加关税对通胀的影响,下半年美国

通胀同比增速可能小幅反弹;但需求偏弱背景下,预计核心 PCE 通

胀同比年末也仅在 1.8%左右,依然明显低于美联储 2%的目标水平。

美联储降息有望推动美国国债收益率短端下降,但 10 年期国债收

益率年底可能维持在 2.1%左右,因而收益率曲线整体小幅陡峭化。

美元继续上行空间有限,预计年末在 95~98 左右,因宽松周期中,

欧央行、日本央行宽松空间不及美国。另外,10 月底欧央行行长德

拉吉任期即将结束,关注 7~8 月欧央行行长换届对欧元可能的扰动。

► 悲观情形下,美国对中国剩余 3000 亿美元产品加征关税,于 7~8

月实施。这一情形下,全球陷入衰退可能性显著上升。作为应对,

我们预计美联储将在 2019 年下半年降息 2 次共 50bps,并传递 2020

年继续降息的信号。欧央行也有望传递采用更多宽松工具的信号。

► 乐观情形下,预计美国对中国第二批 2000 亿美元出口商品加征税

率在 6 月底的 G20 会议后取消,但对第一批 500 亿美元加征 25%关

税保持不变。这一情形下,预计美联储 2019 年下半年不会降息。

中美之外,基准情形下,我们预计欧元区增长继续偏弱,因外需疲弱叠

加意大利、英国退欧等政治不确定性依然存在;日本即将在 10 月上调

消费税,4 季度可能再度负增长;新兴市场获得喘息机会,货币政策有

望跟随美联储宽松,但提示对中美敞口较大经济体面临的需求走弱风险。

我们基准预测面临的下行风险包括:贸易摩擦加剧,包括美中、美欧乃

至美日之间;政治风险上升,包括英国 10 月底无协议,意大利与欧盟

冲突加剧引发欧盟解体担忧,美国下半年债务上限以及政府关门风险。

注 1:关税对中国经济的影响,参见我们 2019 年 6 月 16 日发表的 2019 下半年中国宏观

展望《贸易摩擦升温,经济增长承压》。关税对美国家庭收入的影响,参见我们 2019 年 5

月 27 日发表的海外宏观简评《谁将承受关税之痛?》及其中引用的美联储研究论文。

分析员

张梦云

SAC 执证编号:S0080518040004

SFC CE Ref:BIB964

mengyun.zhang@cicc.com.cn

分析员

易峘

SAC 执证编号:S0080515050001

SFC CE Ref:AMH263

eva.yi@cicc.com.cn

分析员

梁红

SAC 执证编号:S0080513050005

SFC CE Ref:AJD293

hong.liang@cicc.com.cn

相关研究报告

• 宏观经济 | 欧美经济下行压力增大,宽松预期升

温 (2019.06.09)

• 宏观经济 | 5 月非农:就业工资双双不及预期

(2019.06.07)

• 宏观经济 | 没那么鸽派:TLTRO 利率高于市场预期

(2019.06.06)

• 宏观经济 | 美 联储 主席 Powell 关 注贸 易摩 擦

(2019.06.05)

• 宏观经济 | 美国 5 月 ISM 制造业 PMI 创 2016 年

10 月以来新低 (2019.06.03)

• 宏观经济 | 全球增长不确定性继续上升;关注欧

央行 6 月议息 (2019.06.02)

宏观经济研究

2019 年 6 月 17 日

海外宏观专题报告

中金公司研究部: 2019 年 6 月 17 日

请仔细阅读在本报告尾部的重要法律声明

2

目录

全球:下行风险增大;货币宽松潮起.................................................................................................................................. 3

美国:增速回落,启动降息 ............................................................................................................................................... 11

欧元区:下行风险加大,欧央行进一步向鸽派立场调整 ................................................................................................. 13

日本:迎接消费税上调 ...................................................................................................................................................... 14

新兴市场:美联储宽松带来喘息空间,有望跟随降息 ..................................................................................................... 15

图表

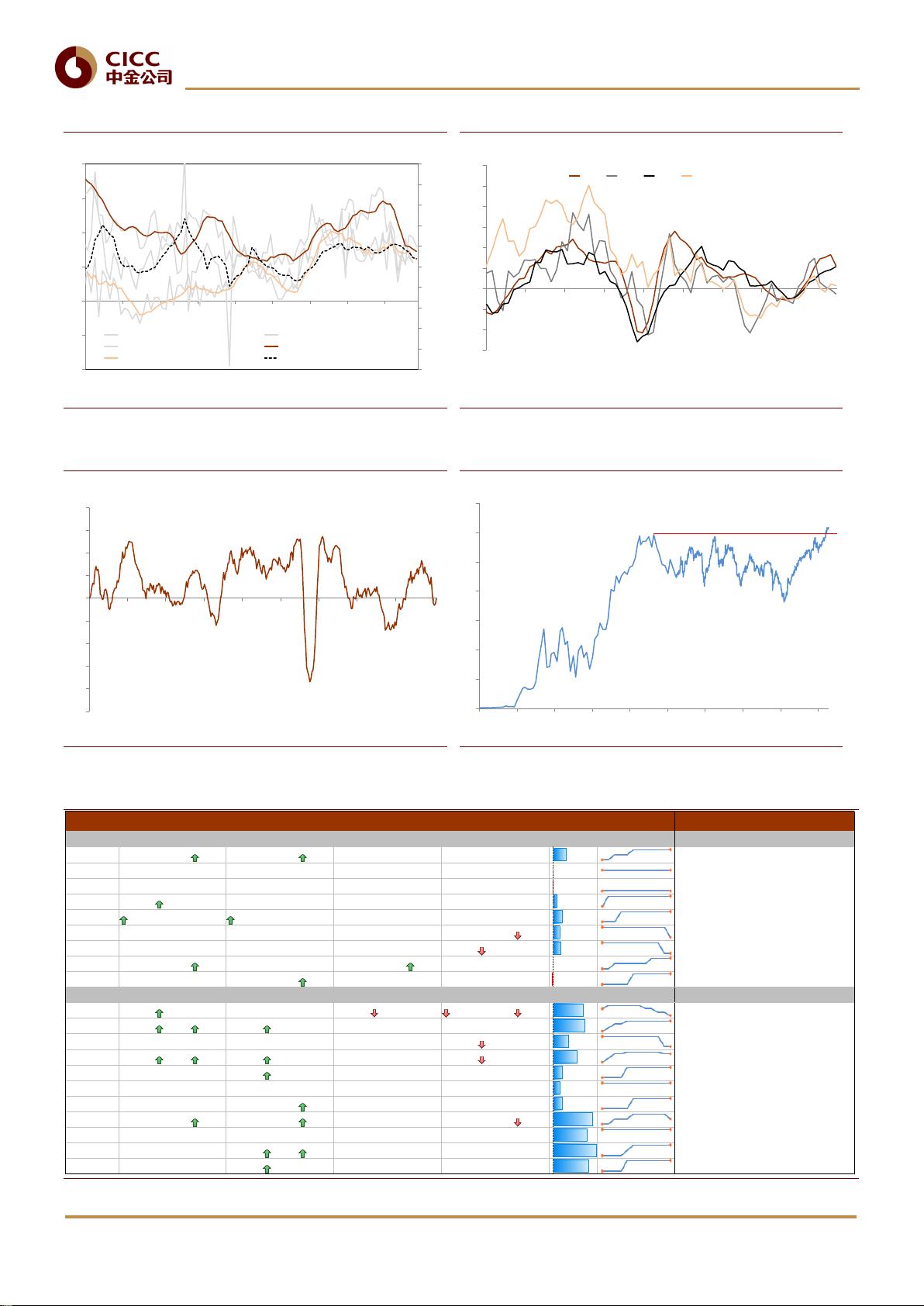

图表 1: 2019 年初以来,全球同步放缓,德国、以及亚洲国家如韩国台湾等制造业 PMI 掉入 50 荣枯线以下 ................ 3

图表 2: 全球居民消费增长回落 .................................................................................................................................................. 4

图表 3: 全球非金融企业资本开支增速回落 .............................................................................................................................. 4

图表 4: 全球出口增速已经进入负增长区间 .............................................................................................................................. 4

图表 5: 全球负利率国债占比超过 2016 年的历史高点 ............................................................................................................ 4

图表 6: 新兴经济体中的印度、马来西亚、菲律宾、俄罗斯,及发达经济体中的澳大利亚、新西兰先后降息 ............... 4

图表 7: 2019 上半年,欧美金融条件转松,但日本金融条件再度紧缩 .................................................................................. 6

图表 8: 金融条件对美国增长的拖累正在减小 .......................................................................................................................... 6

图表 9: 金融条件对欧元区增长拖累正在减小 .......................................................................................................................... 6

图表 10: 金融条件收紧对日本增长拖累将在下半年持续 ...................................................................................................... 6

图表 11: 2019 年全球财政政策对增长支撑整体有望增强 ........................................................................................................ 6

图表 12: 美欧增长差有望逐步收敛 ............................................................................................................................................ 6

图表 13: 基准情形下,海外宏观经济预测表 ............................................................................................................................ 7

图表 14: 当前联邦基金利率市场对下半年降息预期充分 ........................................................................................................ 8

图表 15: 全球货币政策周期已经走到新一轮宽松启动位置 .................................................................................................... 8

图表 16: 2014 年以来美联储结束 QE 启动货币政策正常化,推动美元趋势性走强 .............................................................. 9

图表 17: 当前美国降息空间高于其他发达经济体 .................................................................................................................... 9

图表 18: 预计美国经济增速将逐步回落至潜在增速附近 ...................................................................................................... 12

图表 19: 暂时性因素消逝、叠加关税效果,将导致通胀在下半年和明年上半年攀升,但随后回落至 2%左右 ............. 12

图表 20: 2020 年开始,减税的绝对效果开始下降 .................................................................................................................. 12

图表 21: 财政刺激对美国实际 GDP 增长贡献逐步消退 ......................................................................................................... 12

图表 22: 新增就业趋势回落 ...................................................................................................................................................... 12

图表 23: 消费不会太强 .............................................................................................................................................................. 12

图表 24: 预计 2019 年欧元区增长维持稳健 ............................................................................................................................ 13

图表 25: 财政政策在 2019 年支撑力度加大 ............................................................................................................................ 13

图表 26: 预计 2019 年日本经济增长 0.8% ............................................................................................................................... 14

图表 27: 2014 年经验表明消费税上调将导致消费下滑 ....................................................................................................... 14

图表 28: 主要国家和地区对中美敞口 ...................................................................................................................................... 15

图表 29: 一些双赤字明显的国家在外部金融条件转松中,压力将有所减小 ...................................................................... 15

中金公司研究部: 2019 年 6 月 17 日

请仔细阅读在本报告尾部的重要法律声明

3

全球:下行风险增大;货币宽松潮起

I. 2019 年上半年,全球经济同步放缓加剧

2019 上半年,全球增长同步放缓加剧。在金融条件快速收紧影响下,2018 年 4 季度美国

经济从“一枝独秀”转为放缓;全球经济开启同步放缓局面

1

。2019 年上半年,全球经济

同步放缓进一步加剧,居民消费、企业资本开支增速全面下滑。需求同步放缓造成的全

球共振,尤其对依赖外需的经济体,如欧元区(特别是德国)、韩国、台湾等的制造业形

成较大压力,这些国家制造业 PMI 持续低于 50 这一荣枯线(图表 1~4)。

全球央行向宽松立场调整。在增长同步放缓背景下,全球央行政策立场也较快向宽松方

向转变。美联储决定于今年 9 月结束缩表,并于近期暗示对降息保持开放

2

,新兴经济体

中的印度(降息 3 次)、马来西亚、菲律宾、俄罗斯,以及发达经济体中的澳大利亚、新

西兰,先后开启降息周期(图表 6)。

全球负利率国债占比超过历史高点。经济走弱背景下,上半年全球还伴随着风险事件继

续发酵。美国与贸易伙伴摩擦加剧,5 月 10 日宣布将对中国 2000 亿美元进口产品加征

关税从 10%上调至 25%,随后不久又威胁对墨西哥全部产品加征关税,令美墨加贸易协

议能否被通过再度存疑;退欧协议被英国议会三度否决,英国首相 May 被迫辞职,退欧

重回高度不确定性;意大利政府因财政问题与欧盟冲突再度加剧。这一背景下,全球债

券市场显著悲观。这一背景下,全球国债收益率中枢一降再降,美国国债收益率曲线倒

挂(10 年 vs.3m)。 全球负利率国债占比已经高达 31%,超过 2016 年历史高点的 29.7%

(图表 5)。

美元震荡中小幅走强。在对欧洲尤其是德国衰退风险担忧、美国对中国加征关税、以及

风险事件造成的避险需求支撑下,美元从年初的 95.7 小幅走强至最新的 97.6,升值约 1.2%。

图表

1: 2019

年初以来,全球同步放缓,德国、以及亚洲国家如韩国台湾等制造业

PMI

掉入

50

荣枯线以下

资料来源:

Haver Analytics,

中金公司研究部

1

参见我们 2018 年 11 月 12 日发表的 2019 年全球经济展望《全球经济周期动能放缓》。

2

参见我们 2019 年 6 月 5 日发表的海外央行观察《美联储主席 Powell 关注贸易摩擦》。

地区/国家

May-16 Jun-16 Jul-16 Aug-16 Sep-16 Oct-16 Nov-16 Dec-16 Jan-17 Feb-17 Mar-17 Apr-17 May-17 Jun-17 Jul-17 Aug-17 Sep-17 Oct-17 Nov-17 Dec-17 Jan-18 Feb-18 Mar-18 Apr-18 May-18 Jun-18 Jul-18 Aug-18 Sep-18 Oct-18 Nov-18 Dec-18 Jan-19 Feb-19 Mar-19 Apr-19 May-19

全球

50.1 50.4 51.0 50.8 51.1 52.0 52.0 52.6 52.7 52.9 52.9 52.7 52.6 52.6 52.7 53.1 53.2 53.4 54.0 54.4 54.3 54.0 53.2 53.4 53.0 52.9 52.7 52.5 52.1 52.0 51.9 51.4 50.8 50.6 50.5 50.4 49.8

发达市场

50.3 51.1 51.4 51.2 51.5 52.6 52.9 53.8 54.1 54.1 53.9 54.1 54.1 53.8 53.9 54.2 54.6 55.2 55.8 56.2 56.3 55.7 54.8 55.1 54.7 54.4 54.0 53.8 53.6 53.2 52.8 52.3 51.8 50.4 49.9 50.2 49.2

新兴市场

49.6 49.3 50.3 50.1 50.4 51.1 50.8 51.1 50.8 51.3 51.6 50.9 50.5 50.8 50.9 51.7 51.4 51.2 51.6 52.1 51.8 51.9 51.3 51.3 51.1 51.2 51.0 50.8 50.3 50.5 50.7 50.2 49.5 50.6 51.0 50.5 50.4

美国

50.9 52.5 52.9 49.9 51.4 51.8 53.4 54.3 55.6 57.6 56.6 55.3 55.5 56.7 56.5 59.3 60.2 58.5 58.2 59.4 59.6 60.7 59.3 57.9 58.7 60.0 58.4 60.8 59.5 57.5 58.8 54.3 56.6 54.2 55.3 52.8 52.1

欧元区

51.5 52.8 52.0 51.7 52.6 53.5 53.7 54.9 55.2 55.4 56.2 56.7 57.0 57.4 56.6 57.4 58.1 58.5 60.1 60.6 59.6 58.6 56.6 56.2 55.5 54.9 55.1 54.6 53.2 52.0 51.8 51.4 50.5 49.3 47.5 47.9 47.7

日本

47.7 48.1 49.3 49.5 50.4 51.4 51.3 52.4 52.7 53.3 52.4 52.7 53.1 52.4 52.1 52.2 52.9 52.8 53.6 54.0 54.8 54.1 53.1 53.8 52.8 53.0 52.3 52.5 52.5 52.9 52.2 52.6 50.3 48.9 49.2 50.2 49.8

英国

50.6 53.1 48.5 53.1 55.6 53.8 53.2 55.6 55.3 54.7 54.3 57.4 56.5 54.3 55.3 56.8 55.9 56.2 58.3 55.7 55.2 55.3 54.8 53.8 54.3 54.0 53.9 52.9 53.7 51.1 53.3 54.3 52.8 52.1 55.1 53.1 49.4

法国

48.4 48.3 48.6 48.3 49.7 51.8 51.7 53.5 53.6 52.2 53.3 55.1 53.8 54.8 54.9 55.8 56.1 56.1 57.7 58.8 58.4 55.9 53.7 53.8 54.4 52.5 53.3 53.5 52.5 51.2 50.8 49.7 51.2 51.5 49.7 50.0 50.6

德国

52.1 54.5 53.8 53.6 54.3 55.0 54.3 55.6 56.4 56.8 58.3 58.2 59.5 59.6 58.1 59.3 60.6 60.6 62.5 63.3 61.1 60.6 58.2 58.1 56.9 55.9 56.9 55.9 53.7 52.2 51.8 51.5 49.7 47.6 44.1 44.4 44.3

意大利

52.4 53.5 51.2 49.8 51.0 50.9 52.2 53.2 53.0 55.0 55.7 56.2 55.1 55.2 55.1 56.3 56.3 57.8 58.3 57.4 59.0 56.8 55.1 53.5 52.7 53.3 51.5 50.1 50.0 49.2 48.6 49.2 47.8 47.7 47.4 49.1 49.7

西班牙

51.8 52.2 51.0 51.0 52.3 53.3 54.5 55.3 55.6 54.8 53.9 54.5 55.4 54.7 54.0 52.4 54.3 55.8 56.1 55.8 55.2 56.0 54.8 54.4 53.4 53.4 52.9 53.0 51.4 51.8 52.6 51.1 52.4 49.9 50.9 51.8 50.1

中国

49.2 48.6 50.6 50.0 50.1 51.2 50.9 51.9 51.0 51.7 51.2 50.3 49.6 50.4 51.1 51.6 51.0 51.0 50.8 51.5 51.5 51.6 51.0 51.1 51.1 51.0 50.8 50.6 50.0 50.1 50.2 49.7 48.3 49.9 50.8 50.2 50.2

印度

50.7 51.7 51.8 52.6 52.1 54.4 52.3 49.6 50.4 50.7 52.5 52.5 51.6 50.9 47.9 51.2 51.2 50.3 52.6 54.7 52.4 52.1 51.0 51.6 51.2 53.1 52.3 51.7 52.2 53.1 54.0 53.2 53.9 54.3 52.6 51.8 52.7

巴西

41.6 43.2 46.0 45.7 46.0 46.3 46.2 45.2 44.0 46.9 49.6 50.1 52.0 50.5 50.0 50.9 50.9 51.2 53.5 52.4 51.2 53.2 53.4 52.3 50.7 49.8 50.5 51.1 50.9 51.1 52.7 52.6 52.7 53.4 52.8 51.5 50.2

俄罗斯

49.6 51.5 49.5 50.8 51.1 52.4 53.6 53.7 54.7 52.5 52.4 50.8 52.4 50.3 52.7 51.6 51.9 51.1 51.5 52.0 52.1 50.2 50.6 51.3 49.8 49.5 48.1 48.9 50.0 51.3 52.6 51.7 50.9 50.1 52.8 51.8 49.8

韩国

50.1 50.5 50.1 48.6 47.6 48.0 48.0 49.4 49.0 49.2 48.4 49.4 49.2 50.1 49.1 49.9 50.6 50.2 51.2 49.9 50.7 50.3 49.1 48.4 48.9 49.8 48.3 49.9 51.3 51.0 48.6 49.8 48.3 47.2 48.8 50.2 48.4

台湾

48.5 50.5 51.0 51.8 52.2 52.7 54.7 56.2 55.6 54.5 56.2 54.4 53.1 53.3 53.6 54.3 54.2 53.6 56.3 56.6 56.9 56.0 55.3 54.8 53.4 54.5 53.1 53.0 50.8 48.7 48.4 47.7 47.5 46.3 49.0 48.2 48.4

新加坡

49.8 49.6 49.3 49.8 50.1 50.0 50.2 50.6 51.0 50.9 51.2 51.1 50.8 50.9 51.0 51.8 52.0 52.6 52.9 52.8 53.1 52.7 53.0 52.9 52.7 52.5 52.3 52.6 52.4 51.9 51.5 51.1 50.7 50.4 50.8 50.3 49.9

印尼

50.6 51.9 48.4 50.4 50.9 48.7 49.7 49.0 50.4 49.3 50.5 51.2 50.6 49.5 48.6 50.7 50.4 50.1 50.4 49.3 49.9 51.4 50.7 51.6 51.7 50.3 50.5 51.9 50.7 50.5 50.4 51.2 49.9 50.1 51.2 50.4 51.6

菲律宾

55.8 55.5 56.3 55.3 57.5 56.5 56.3 55.7 52.7 53.6 53.8 53.3 54.3 53.9 52.8 50.6 50.8 53.7 54.8 54.2 51.7 50.8 51.5 52.7 53.7 52.9 50.9 51.9 52.0 54.0 54.2 53.2 52.3 51.9 51.5 50.9 51.2

墨西哥

53.6 51.1 50.6 50.9 51.9 51.8 51.1 50.2 50.8 50.6 51.5 50.7 51.2 52.3 51.2 52.2 52.8 49.2 52.4 51.7 52.6 51.6 52.4 51.6 51.0 52.1 52.1 50.7 51.7 50.7 49.7 49.7 50.9 52.6 49.8 50.1 50.0

马来西亚

47.2 47.1 48.1 47.4 48.6 47.2 47.1 47.1 48.6 49.4 49.5 50.7 48.7 46.9 48.3 50.4 49.9 48.6 52.0 49.9 50.5 49.9 49.5 48.6 47.6 49.5 49.7 51.2 51.5 49.2 48.2 46.8 47.9 47.6 47.2 49.4 48.8

香港

47.2 45.4 47.2 49.0 49.3 48.2 49.5 50.3 49.9 49.6 49.9 51.1 50.5 51.1 51.3 49.7 51.2 50.3 50.7 51.5 51.1 51.7 50.6 49.1 47.8 47.7 48.2 48.5 47.9 48.6 47.1 48.0 48.2 48.4 48.0 48.4 46.9

全球制造业PMI指数

中金公司研究部: 2019 年 6 月 17 日

请仔细阅读在本报告尾部的重要法律声明

4

图表

2:

全球居民消费增长回落

图表

3:

全球非金融企业资本开支增速回落

资料来源:

Haver Analytics,

中金公司研究部

资料来源:

Haver Analytics,

中金公司研究部

图表

4:

全球出口增速已经进入负增长区间

图表

5:

全球负利率国债占比超过

2016

年的历史高点

资料来源:

Haver Analytics,

中金公司研究部

资料来源:

Haver Analytics,

中金公司研究部

图表

6:

新兴经济体中的印度、马来西亚、菲律宾、俄罗斯,及发达经济体中的澳大利亚、新西兰先后降息

资料来源:

Bloomberg,

中金公司研究部

(50)

(40)

(30)

(20)

(10)

0

10

20

30

40

Jan-92 Jan-95 Jan-98 Jan-01 Jan-04 Jan-07 Jan-10 Jan-13 Jan-16 Jan-19

全球出口同比增速

-30

-20

-10

0

10

20

30

40

50

60

Mar-03 Jan-05 Nov-06 Sep-08 Jul-10 May-12 Mar-14 Jan-16 Nov-17

全球主要市场非金融上市公司资本开支同比增速*

美国

欧洲

日本

新兴市场

*TTM,也即过去四个季度滚动求和资本开支的同比增速

%

-10

-8

-6

-4

-2

0

2

4

6

8

10

-4

-2

0

2

4

6

8

Jan-12 Nov-12 Sep-13 Jul-14 May-15 Mar-16 Jan-17 Nov-17 Sep-18

全球主要市场零售销售同比增速

美国 欧元区

日本(右轴) 6 per. Mov. Avg. (美国)

6 per. Mov. Avg. (欧元区) 6 per. Mov. Avg. (日本(右轴))

%

%

29.7%

0

5

10

15

20

25

30

35

Jan-14 Aug-14 Mar-15 Oct-15 May-16 Dec-16 Jul-17 Feb-18 Sep-18 Apr-19

全球负利率国债市值占比

%

最新值:

30.9%

Jul-18 Aug-18 Sep-18 Oct-18 Nov-18 Dec-18 Jan-19 Feb-19 Mar-19 Apr-19 May-19 Jun-19

最新值(%) 最近12个月动态 央行最新前瞻指引

发达市场

美国

0.25 0.25 2.50

继续保持耐心

欧元区

0.00

保持利率不变直至2020年上半年

日本

-0.10

继续保持宽松

英国

0.25 0.75

可能加息,走向取决于脱欧进程

加拿大

0.25 0.25 1.75

4月会议放弃加息倾向,5月会议表态偏鹰派

澳大利亚

-0.25 1.25

年内或再度降息

新西兰

-0.25 1.50

未来利率上行和下行的风险是平衡的

挪威

0.25 0.25 0.00

渐进加息

瑞典

0.25 -0.25

今年内或明年初再加息一次

新兴市场

印度

0.25 -0.25 -0.25 -0.25 5.75

政策立场由“中性”转为“宽松”

印尼

0.25 0.25 0.25 6.00

继续保持宽松

马来西亚

-0.25 3.00

继续保持宽松

菲律宾

0.50 0.50 0.25 -0.25 4.50

预计明年增长风险下行,商品价格承压

韩国

0.25 1.75

继续保持宽松

台湾

1.38

泰国

0.25 1.75

继续保持宽松是合适的

俄罗斯

0.25 0.25 -0.25 7.50

2019年2-3季度有降息的可能

巴西

6.50

保持低于中性水平的利率

墨西哥

0.25 0.25 8.25

保持谨慎的立场

南非

0.25 6.75

2020年1季度前降息一次

剩余16页未读,继续阅读

资源评论

dunming_6725413

- 粉丝: 20

- 资源: 6947

上传资源 快速赚钱

我的内容管理

展开

我的内容管理

展开

我的资源

快来上传第一个资源

我的资源

快来上传第一个资源

我的收益 登录查看自己的收益

我的收益 登录查看自己的收益 我的积分

登录查看自己的积分

我的积分

登录查看自己的积分

我的C币

登录后查看C币余额

我的C币

登录后查看C币余额

我的收藏

我的收藏  我的下载

我的下载  下载帮助

下载帮助

前往需求广场,查看用户热搜

前往需求广场,查看用户热搜最新资源

资源上传下载、课程学习等过程中有任何疑问或建议,欢迎提出宝贵意见哦~我们会及时处理!

点击此处反馈

安全验证

文档复制为VIP权益,开通VIP直接复制

信息提交成功

信息提交成功