Q4公募基金持股分析:转战弱周期,试探性加仓成长-0123-申万宏源-30页.pdf

需积分: 0 136 浏览量

更新于2023-07-24

收藏 1.91MB PDF 举报

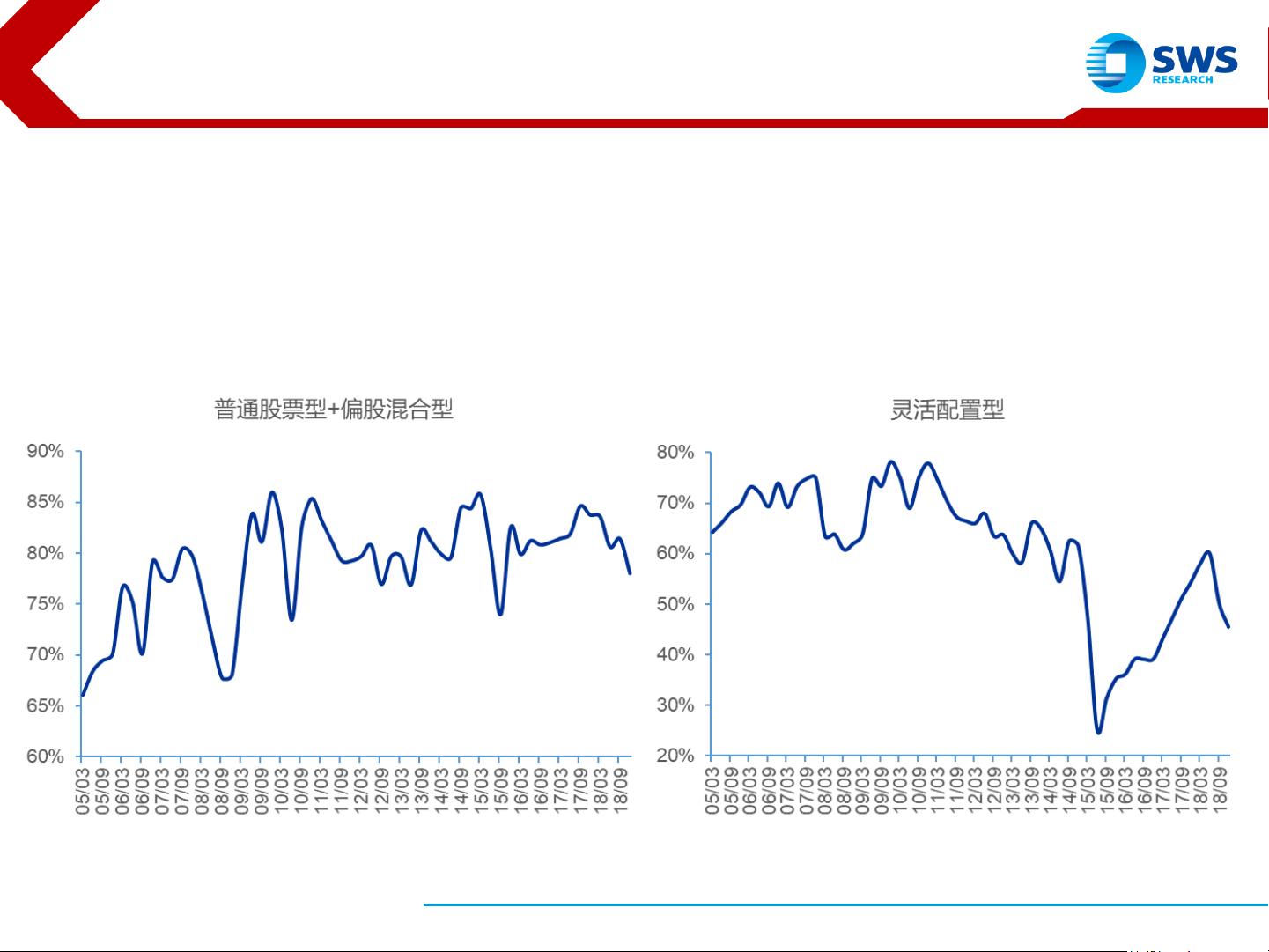

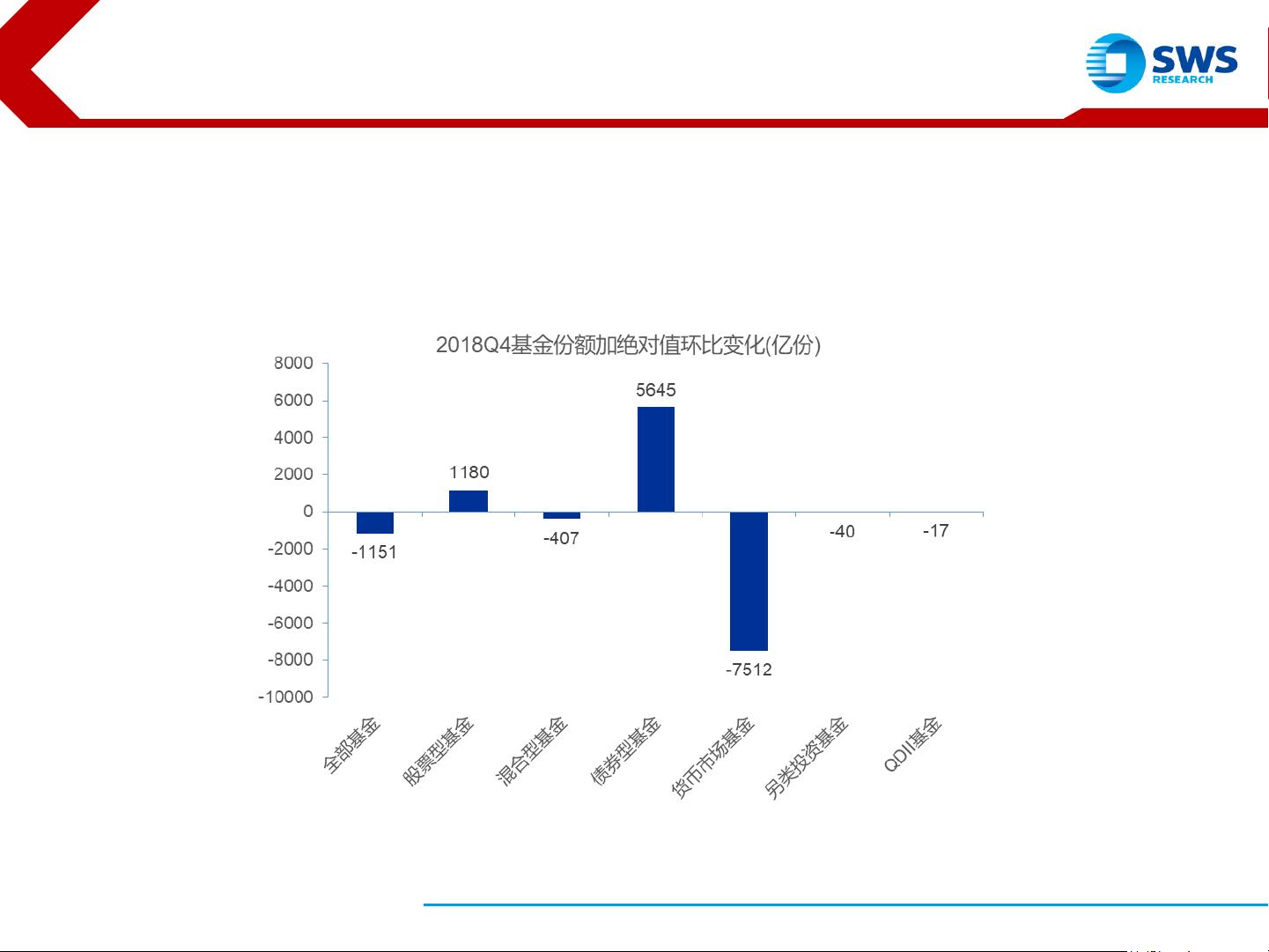

【投资策略】:2018年第四季度(Q4),公募基金的投资策略呈现了转向弱周期行业和试探性加仓成长股的特点。在这一时期,主动管理型基金,包括普通股票型、偏股混合型和灵活配置型基金,整体降低了股票持仓。普通股票型与偏股混合型基金的仓位从18Q3的81.4%降低至18Q4的78.0%,灵活配置型基金的仓位则从50.2%大幅降至45.5%,这是连续两个季度的大幅度减仓。基金的仓位绝对值已经接近2012Q3或2013Q2时期的水平。

在板块配置上,基金倾向于加仓创业板而轻微减仓主板,中小板的配置水平变动不大。主动管理型基金对创业板的配置系数从2018Q3的1.84提高到2.16,与2013Q1的配置水平几乎一致。对主板的配置系数则从0.85微降至0.82。

在风格选择上,基金在Q4主要加仓成长股、金融股和稳定增长股,同时减仓周期股和消费品。具体来看,大消费领域中,白酒、医疗服务、医药商业、家电、旅游综合、酒店被减仓,而畜禽养殖、动物保健、汽车整车、纺织制造上游、商贸零售、食品加工、医疗器械和中药被加仓。周期品方面,煤炭、钢铁、有色、建材、化工、造纸被全面减仓,而电气设备和建筑装饰由于其基建属性而受到青睐。成长股中,通信设备、计算机应用、部分传媒(互联网传媒和文化传媒)、部分电子(元件和电子制造)被加仓,半导体、通信运营、计算机设备、军工、营销传播、园林工程等则被减仓。金融地产板块,基金加仓房地产和券商,减仓银行和保险。稳定增长股方面,机场、电力、高速公路被加仓,而燃气板块被减仓。

重仓股持股集中度在Q4再度下降,低估值修复接近尾声。普通股票型和偏股混合型基金前10只股票的持股市值占比从21%降至18.2%。长期视角下,均衡配置被认为是更为明智的选择。短期内,基金持股继续向低估值回归,但这一过程已接近尾声。基金重仓股的市盈率(PE,TTM)分布显示,低估值股票的数量占比进一步减少,而中等估值区间(0-30倍PE)的股票占比增加。

基于这些配置变化,分析师给出了春季行情的建议。随着市场逐渐进入春季行情,消费龙头、新老基建以及稀有的高景气度行业后续仍有投资机会。尽管价值修复仍在进行,但市场轮动的格局不变。建议关注外资流入受益的消费龙头、电力设备(如光伏、风电、新能源汽车)、5G以及景气度高的畜禽养殖和军工行业。考虑到房地产板块的持仓水平已经恢复到历史高位,建议将地产板块的配置从超配调整为标配。

综上,2018Q4公募基金的投资策略是谨慎的,从强周期行业撤离,转向更具韧性的领域,同时在成长股中寻找投资机会,以适应市场的不确定性。

2301_76429513

- 粉丝: 15

- 资源: 6728