没有合适的资源?快使用搜索试试~ 我知道了~

深度报告-20221115-浙商证券-贝达药业-300558.SZ-贝达药业深度报告-商业化已验证-看好平台价值兑现-26页-3

需积分: 0 0 下载量 117 浏览量

2022-11-22

19:02:09

上传

评论

收藏 3.7MB PDF 举报

温馨提示

深度报告-20221115-浙商证券-贝达药业-300558.SZ-贝达药业深度报告_商业化已验证_看好平台价值兑现_26页_3.pdf 深度报告-20221115-浙商证券-贝达药业-300558.SZ-贝达药业深度报告_商业化已验证_看好平台价值兑现_26页_3.pdf 深度报告-20221115-浙商证券-贝达药业-300558.SZ-贝达药业深度报告_商业化已验证_看好平台价值兑现_26页_3.pdf 深度报告-20221115-浙商证券-贝达药业-300558.SZ-贝达药业深度报告_商业化已验证_看好平台价值兑现_26页_3.pdf 深度报告-20221115-浙商证券-贝达药业-300558.SZ-贝达药业深度报告_商业化已验证_看好平台价值兑现_26页_3.pdf 深度报告-20221115-浙商证券-贝达药业-300558.SZ-贝达药业深度报告_商业化已验证_看好平台价值兑现_26页_3.pdf 深度报告-20221115-浙商证券-贝达药业-300558.SZ-贝达药业深度报告_商业化已验证_看好平台价值兑现_26页_3.pdf 深度报告-20221115-浙商证

资源推荐

资源详情

资源评论

证券研究报告 | 深度报告 | 化学制药

http://www.stocke.com.cn

1/26

请务必阅读正文之后的免责条款部分

贝达药业(300558)

报告日期:2022 年 11 月 15 日

商业化已验证,看好平台价值兑现

——贝达药业深度报告

投资要点

我们认为贝达药业投资逻辑正从单品驱动向商业化加速阶段转化。我们看好公

司创新管线商业化加速下收入体量从 20 亿向 50-100 亿突破投资机会。我们认为

公司是创新药行业中较为稀缺的具有中长期高成长标的,首次覆盖并给予“买

入”评级。

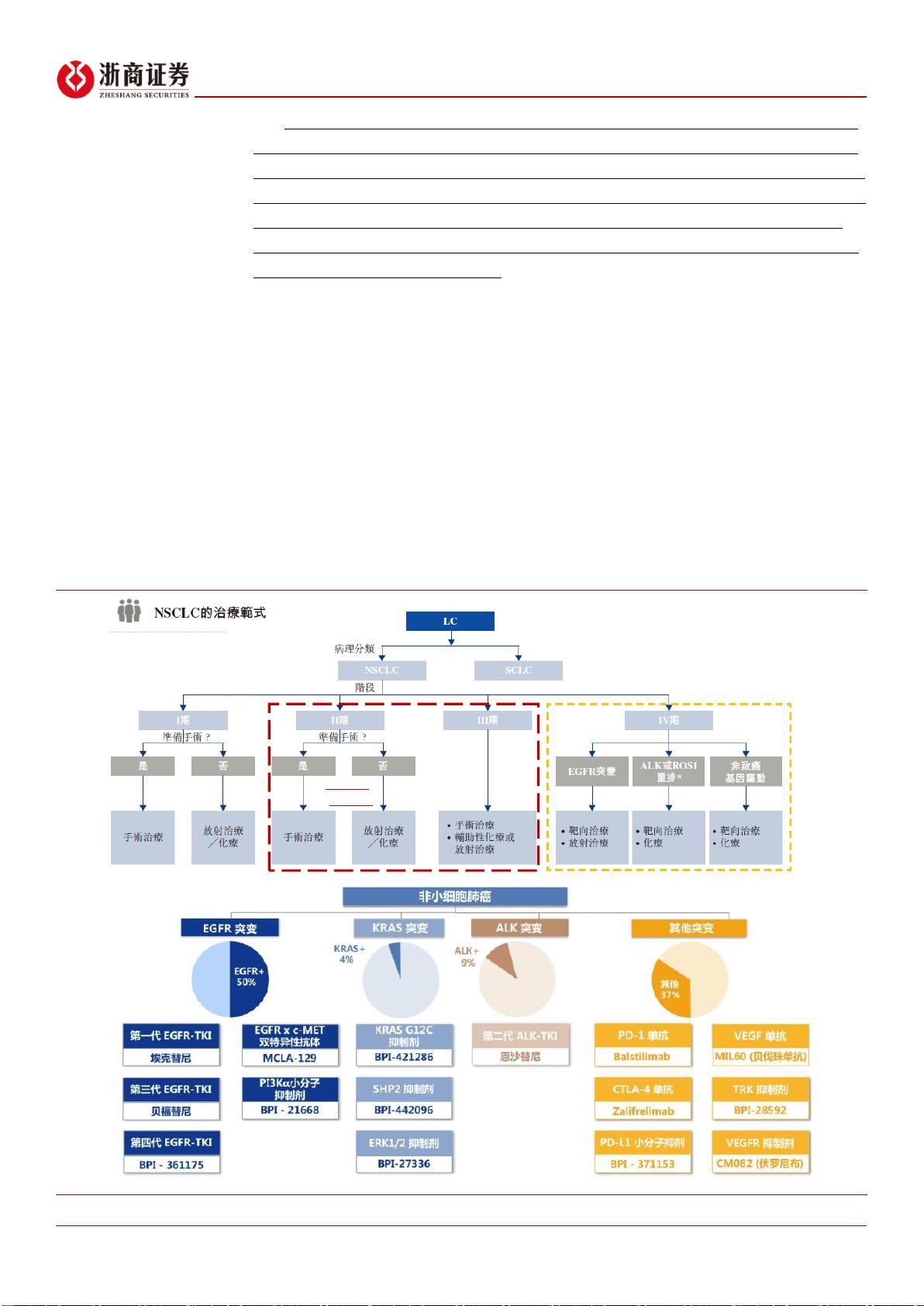

深耕肺癌,商业化潜力大

公司管线中埃克替尼、贝伐珠生物类似药、恩沙替尼、贝福替尼等多产品组合覆

盖 NSCLC 近 80%人群,未来商业化后成长空间大。公司第一代 EGFR 抑制剂埃

克替尼销售额已经突破 20 亿,成为第一代 EGFR 抑制剂中市占率最高单品。三

代 EGFR 抑制剂贝福替尼如若获批上市,也有望成为 15-20 亿重磅品种(2021 年

Wind 医药库数据显示:奥希替尼国内样本医院销售额已经达到 17.11 亿,放大后

的实际销售额预计在 40-50 亿附近,奠定了较大成长空间)。根据我们测算,

ALK 抑制剂恩沙替尼也有望成为 20-30 亿大单品。

埃克替尼:术后辅助打开新空间,医保唯一打造强优势

2017 年埃克替尼一线和二线治疗 NSCLC 适应症降价 54%纳入医保,大幅降价也

对 2017 年收入造成短期影响, 2018 年开始埃克替尼收入增速重回两位数增长。

伴随着术后辅助治疗适应症(适用于 II-IIIA 期伴有 EGFR 基因敏感突变 NSCLC

术后辅助治疗,中国肺癌患者中 39%患者为 II-III 期,43.7%为 IV 期)在 2021 年

6 月获批上市并纳入 2022 年医保(价格降幅 38%,唯一纳入医保的 EGFR 抑制

剂药物),我们预计埃克替尼增长动力依然强劲,有望继续保持领先。按照我们

测算埃克替尼国内销售峰值有望达到 25.44 亿。

恩沙替尼:放量正起,未来可期

1)1L/2L 以及脑转移临床优势突出。从临床数据看,恩沙替尼在一线、二线治

疗以及脑转移 ALK 阳性 NSCLC 中展现出较强的临床获益。在中国注册类试验

中,恩沙替尼在脑靶病变患者中的颅内 ORR 及 DCR 分别为 68.2%及 90.9%,在

已上市第二代 TKI 中处于上限水平。2) ALK 抑制剂行业快速放量期,恩沙替

尼有望脱颖而出。伴随着 2020 年 11 月恩沙替尼二线以及 2022 年一线治疗 ALK

阳性 NSCLC 获批,布加替尼和恩沙替尼 2022 年国内陆续获批,我们预计 ALK

抑制剂市场还有望快速扩容。根据我们测算恩沙替尼中国销售峰值望达 19 亿,

美国销售峰值望达 29 亿。

贝福替尼:三代主导市场,进口替代望加速

1)奥希替尼是主导国内 EGFR 市场,渗透率和进口替代率仍有空间。奥希替尼

是第一代至第三代抑制剂中销售额最高 EGFR 抑制剂。一线和二线适应症均已

纳入医保,凭借领先本土三代 EGFR 抑制剂至少 3 年上市优势和强大的销售能力

市场领先。2)贝福替尼 2L 已报产,数据较佳。公司与益方生物合作开发的第

三代 EGFR 抑制剂 BPI-D0316 二线适应症已经提交 NDA 申请。虽然临床试验的

mPFS 数据尚未成熟,但 BPI-D0316 的可信区间下限(9.7 个月)已经达到或超

过伏美替尼和奥希替尼的中位数,预计最终 mPFS 会较为乐观。若获批上市销售

前景较为乐观。3) 一线即将 NDA,成长空间大。贝福替尼一线治疗 EGFR 突

变 NSCLC 适应症正处于 II/III 期临床阶段,参考益方生物招股书中提到预计将于

2022 年提交 NDA 申请,意味着 2023 年也有可能获批上市,更大的一线治疗市

场有望提供更高弹性。根据我们测算贝福替尼国内销售峰值有望达到 20 亿。

BD 加速生物药布局,自主研发管线进入兑现期

1) 生物药:BD 快速完善管线,布局 I/O。从策略上看,公司为了快速完善管线

中对靶点、平台的布局,通过 BD 方式获得新管线开发权。同时通过自身完善的

开发体系,推进至中后期和上市阶段。丰富的品种和靶点为后续产品管线壮大后

进行联用提供丰富产品组合可能性,也有望不断强化公司在强势疾病领域的龙头

投资评级:

买入(首次)

分析师:孙建

执业证书号:S1230520080006

02180105933

sunjian@stocke.com.cn

分析师:郭双喜

执业证书号:S1230521110002

guoshuangxi@stocke.com.cn

基本数据

收盘价

¥51.80

总市值(百万元)

21,578.98

总股本(百万股)

416.58

股票走势图

相关报告

-56%

-44%

-32%

-20%

-8%

4%

21/11

21/12

22/01

22/02

22/03

22/04

22/06

22/07

22/08

22/09

22/10

22/11

贝达药业

深证成指

贝达药业(300558)深度报告

http://www.stocke.com.cn

2/26

请务必阅读正文之后的免责条款部分

低位。 单抗(贝伐珠已上市、PD-1/CTLA-4 等临床 II 期)、双抗( EGFR/c-MCT

双抗 MCLA-129 处于临床 I/II 期)&I/O( PD-1/CTLA-4 抑制剂)管线已然成

形。 2)自主研发:管线渐成,兑现可期。自主研发 CDK4/6 抑制剂 BPI-16350

联合氟维司群对比安慰剂联合氟维司群治疗既往接受内分泌治疗后进展的

HR+、HER2-的局部晚期、复发或转移性乳腺癌受试者的多中心、随机、双盲、

安慰剂对照的研究处于临床Ⅲ期,后续有望在 HR+/HER2-乳腺癌领域占得一席

之地。公司在新的潜力靶点,如 KRAS G12C(BPI-421286)、 SHP2(BPI-

442096)、 PIK3CA(BPI-21668)、 FGFR4(BPI-43487)和 TRK(BPI-28592)积

极布局,而且均为自主研发项目,有望逐步进入兑现期。

盈利预测与估值

根据 DCF 估值模型,我们计算公司埃克替尼、恩沙替尼、贝福替尼、CM082、

MIL60 和 BPI-16350 等核心产品等合理估值预计为 295.56 亿人民币(对应目标价

70.88 元/股),敏感性测试结果显示合理市值区间为 266.10-332.32 亿人民币,对

应目标价为 63.81-79.69 元/股。考虑到公司在肺癌领域积累的优势销售网络,以

及更多的创新管线逐步进入商业化放量阶段,我们认为公司是创新药行业中较为

稀缺的具有中长期高成长标的,我们预计 2022-2024 年公司 EPS 为 0.39、1.13 和

1.88 元/股,2022 年 11 月 15 日收盘价对应 2022 年 PE 为 134 倍(对应 2023 年

PE 为 46 倍), 首次覆盖并给予“买入”评级。

风险提示

产品临床开发失败风险、监管风险、销售不及预期风险、医保谈判价格降幅超预

期风险、竞争风险

财务摘要

[Table_Forcast]

(百万元)

2021A

2022E

2023E

2024E

营业收入

2246

2399

3268

4641

(+/-) (%)

20.08%

6.82%

36.24%

42.01%

归母净利润

383

161

471

782

(+/-) (%)

-36.83%

-57.96%

192.71%

65.93%

每股收益(元)

0.92

0.39

1.13

1.88

P/E

56.33

134.00

45.78

27.59

资料来源:浙商证券研究所

贝达药业(300558)深度报告

http://www.stocke.com.cn

3/26

请务必阅读正文之后的免责条款部分

正文目录

1 亮点:深耕肺癌,商业化潜力大 ................................................................................................................ 5

1.1 深耕肺癌,多产品组合覆盖 NSCLC 近 80%人群 ............................................................................................................ 5

1.2 埃克替尼主导一代 EGFR 市场,三代值得期待 ............................................................................................................... 6

2 埃克替尼:术后辅助打开新空间,医保唯一打造强优势 ........................................................................ 7

2.1 埃克替尼仍有空间 .............................................................................................................................................................. 7

2.2 埃克替尼术后辅助获益明显,探索更广阔市场 ............................................................................................................... 7

2.3 埃克替尼国内销售峰值有望达到 25 亿 ............................................................................................................................. 8

3 恩沙替尼:放量正起,未来可期 .............................................................................................................. 10

3.1 临床获益显著,优势明显 ................................................................................................................................................ 10

3.2 脑转移获益好,安全性突出 ............................................................................................................................................ 11

3.3 二代 ALK 快速放量中,看好恩沙替尼脱颖而出 ........................................................................................................... 11

3.4 恩沙替尼中国销售峰值望达 19 亿,美国销售峰值望达 29 亿 ..................................................................................... 12

4 贝福替尼:三代主导市场,进口替代望加速 .......................................................................................... 14

4.1 奥希替尼主导 EGFR 市场,替代空间大 ........................................................................................................................ 14

4.2 二线已 NDA,数据较佳 ................................................................................................................................................... 14

4.3 一线即将 NDA,成长空间大 ........................................................................................................................................... 15

4.4 贝福替尼国内销售峰值有望达到 20 亿 ........................................................................................................................... 16

5 生物药:BD 快速完善管线,布局 I/O ..................................................................................................... 17

5.1 单抗、双抗&I/O 管线快速成形 ....................................................................................................................................... 17

5.2 MIL60(贝伐珠类似药)销售峰值望达 4.5 亿 .............................................................................................................. 18

5.3 Balstilimab/ Zalifrelimab 用于 2L 宫颈癌销售峰值望达 4.2 亿 ...................................................................................... 19

6 自主研发:管线渐成,未来可期 .............................................................................................................. 20

6.1 BPI-16350:自主研发 CDK4/6 抑制剂,即将进入兑现期 ............................................................................................ 20

6.2 强化肺癌领先地位,自主研发管线渐成......................................................................................................................... 20

6.3 BPI-16350(CDK4/6)销售峰值望达 4.75 亿 ................................................................................................................. 21

7 投资建议 ...................................................................................................................................................... 22

7.1 核心产品 DCF 测算:现值 296 亿元 ............................................................................................................................... 22

7.2 敏感性测试:核心产品合理市值区间 266-332 亿元...................................................................................................... 23

8 风险提示 ...................................................................................................................................................... 24

贝达药业(300558)深度报告

http://www.stocke.com.cn

4/26

请务必阅读正文之后的免责条款部分

图表目录

图 1: 贝达药业深耕 NSCLC 适应症,多个产品覆盖 NSCLC 接近 80%人群............................................................................ 5

图 2: 中国 EGFR 抑制剂发展演变 ................................................................................................................................................. 6

图 3: 第三代 EGFR 抑制剂(销售额)逐渐占据主导 ................................................................................................................. 6

图 4: 埃克替尼主导(销售额)第一代 EGFR 市场 ..................................................................................................................... 6

图 5: 埃克替尼术后辅助进医保助力持续放量 ............................................................................................................................. 7

图 6: 奥希替尼和埃克替尼 NSCLC 辅助治疗临床研究数据 ...................................................................................................... 8

图 7: ALK 抑制剂样本医院销售额(亿元) .............................................................................................................................. 12

图 8: ALK 抑制剂样本医院销售额占比变化 .............................................................................................................................. 12

图 9: 三代 EGFR 抑制剂样本医院销售额(亿元) ................................................................................................................... 14

图 10: 三代 EGFR 抑制剂样本医院销售额占比 ......................................................................................................................... 14

图 11: PD-1/PD-L1 抑制剂作用机制 ............................................................................................................................................ 18

图 12: CTLA-4 抑制剂作用机制 .................................................................................................................................................. 18

图 13: BPI-16350 体外高选择性,体内抗肿瘤活性突出 ........................................................................................................... 20

图 14: 贝达药业管线进度 ............................................................................................................................................................. 21

表 1: 埃克替尼销售额测算 ............................................................................................................................................................. 9

表 2: ALK 抑制剂一线治疗 NSCLC 临床数据对比 ................................................................................................................... 10

表 3: ALK 抑制剂二线治疗 NSCLC 临床数据对比 ................................................................................................................... 10

表 4: ALK 抑制剂年治疗费用对比 .............................................................................................................................................. 11

表 5: 恩沙替尼销售额测算 ........................................................................................................................................................... 13

表 6: 第三代 EGFR 抑制剂二线治疗 NSCLC 临床数据对比 .................................................................................................... 15

表 7: 第一代到第三代 EGFR 抑制剂医保价格对比 ................................................................................................................... 15

表 8: 第三代 EGFR 抑制剂一线治疗 NSCLC 临床数据对比 .................................................................................................... 16

表 9: 贝福替尼销售额测算 ........................................................................................................................................................... 17

表 10: MIL60 和 Balstilimab / Zalifrelimab 销售额测算.............................................................................................................. 19

表 11: BPI-16350 销售额测算 ...................................................................................................................................................... 21

表 12: 公司营业收入拆分及预测 ................................................................................................................................................. 22

表 13: 贝达药业核心产品 DCF 现值测算 ................................................................................................................................... 23

表 14: 公司 DCF 估值敏感性分析(市值单位:亿人民币) ................................................................................................... 23

表 15: 可比公司估值..................................................................................................................................................................... 24

表附录:三大报表预测值 ............................................................................................................................................................... 25

贝达药业(300558)深度报告

http://www.stocke.com.cn

5/26

请务必阅读正文之后的免责条款部分

我们认为:贝达药业投资逻辑正从单品驱动向商业化加速阶段转化。埃克替尼作为公

司拳头产品已经支撑公司十几年发展和沉淀,肺癌领域作为公司强势科室仍然处于规模和

产品组合不断突破期。我们强调公司从

2022

年开始有望加速进入拳头产品组合多样化(从

埃克替尼到恩沙替尼、贝福替尼)、肿瘤科室扩大化(从肺癌到乳腺癌、宫颈癌、结直肠癌

等扩大)、创新技术丰富化(从专注小分子向大分子等生物药进化)、收入体量快速突破

(从

10

亿到

20

亿再到

50

亿

+

突破)阶段。丰富的创新管线商业化加速,较大概率将会带

来公司收入和利润增速进入新阶段。

1 亮点:深耕肺癌,商业化潜力大

1.1 深耕肺癌,多产品组合覆盖 NSCLC 近 80%人群

除了 2011 年开始最早上市的本土 1.1 类创新药埃克替尼多个适应症获批以外,2021 年

初至今,贝达药业已成功推动公司第一个大分子产品上市(贝安汀)、凯美纳术后辅助治疗

适应症、恩沙替尼一线治疗适应症获批上市,2 个候选药物/适应症 NDA(BPI-D0316、

CM082)、 1 个海外临床获美国 FDA 批准(BPI-361175),以及 11 个候选药物/适应症 IND

(BPI-23314、BPI-361175、BPI-21668、BPI-421286、巴替利单抗单药及联用泽弗利单抗、

BPI-16350、BPI-371153、BPI-442096、恩沙替尼术后辅助治疗适应症)。强大的产品组合

和完善的适应症布局,为公司成为肺癌领域领军创新药企奠定基础。

图1: 贝达药业深耕 NSCLC 适应症,多个产品覆盖 NSCLC 接近 80%人群

资料来源:公司港股招股书,公司 2021 年报,The Lancet Public Health,浙商证券研究所

已上市

NDA

I期

I期

I期

I期

中美IND获批

I期

已上市

美国即将NDA

II期

II期

已上市

中美IND

获批

I期

NDA

埃克替尼:EGFR突变的II-IIIA期术后辅助

恩沙替尼:ALK阳性的II-IIIB期术后辅助

15%

85%

17.3%

15.2%

23.8%

43.7%

剩余25页未读,继续阅读

资源评论

0and1调研

- 粉丝: 17

- 资源: 1178

上传资源 快速赚钱

我的内容管理

展开

我的内容管理

展开

我的资源

快来上传第一个资源

我的资源

快来上传第一个资源

我的收益 登录查看自己的收益

我的收益 登录查看自己的收益 我的积分

登录查看自己的积分

我的积分

登录查看自己的积分

我的C币

登录后查看C币余额

我的C币

登录后查看C币余额

我的收藏

我的收藏  我的下载

我的下载  下载帮助

下载帮助

前往需求广场,查看用户热搜

前往需求广场,查看用户热搜最新资源

- ccceeeeee,ukytkyk/liyihm

- 100kW微型燃气轮机Simulink建模,微燃机包括压缩机模块、容积模块、回热器模块、燃烧室模块、膨胀机模块、转子模块以及控制单元模块 考虑微燃机变工况特性下的流量、压缩绝热效率、膨胀绝热效率、压

- 该模型采用龙贝格观测器进行无传感器控制 其利用 PMSM 数学模型构造观测器模型,根据输出的偏差反馈信号来修正状态变量 当观测的电流实现与实际电流跟随时, 可以从观测的反电势计算得到电机的转子位置信

- 双移线驾驶员模型,多项式双移线模拟 软件使用:Matlab Simulink 适用场景:采用多项式搭建双移线期望路径,基于郭孔辉单点预瞄理论,搭建双移线simulink驾驶员模型 模型包含:双移线

- 0cd39e46e9672ca3fc70d6cb46f099dd_1734832088456_8

- 伺服系统永磁同步电机矢量控制调速系统在线转动惯量辨识Matlab仿真 1.模型简介 模型为永磁同步电机伺服控制仿真,采用Matlab R2018a Simulink搭建 模型内主要包含使

- newEditor.css

- 读QFLASH ID和读4线FLASH数据vitis验证工程

- 欧拉系统(openEuler-22.03-LTS-SP3) suricata rpm安装包

- ADRC自抗扰控制永磁同步电机矢量控制调速系统Matlab仿真模型 1.模型简介 模型为基于自抗扰控制(ADRC)的永磁同步电机矢量控制仿真,采用Matlab R2018a Simulink搭

- ADRC线性自抗扰控制感应电机矢量控制调速Matlab Simulink仿真 1.模型简介 模型为基于线性自抗扰控制(LADRC)的感应(异步)电机矢量控制仿真,采用Matlab R2018a

- 感应电机矢量控制调速仿真PI参数自整定 Matlab Simulink仿真模型 1.模型简介 模型为感应(异步)电机矢量控制调速系统仿真,采用Matlab R2018a Simulink搭建

- CC2530无线zigbee裸机代码实现ADC采集内部温度并串口打印.zip

- CC2530无线zigbee裸机代码实现LED流水灯程序.zip

- CC2530无线zigbee裸机代码实现MQ-2气体传感器数值读取.zip

- CC2530无线zigbee裸机代码实现PWM调光控制.zip

资源上传下载、课程学习等过程中有任何疑问或建议,欢迎提出宝贵意见哦~我们会及时处理!

点击此处反馈

安全验证

文档复制为VIP权益,开通VIP直接复制

信息提交成功

信息提交成功