没有合适的资源?快使用搜索试试~ 我知道了~

固定收益研究深度报告:复盘美国经济,美债的近忧和远虑-0322-长城证券-20页.pdf

需积分: 0 1 下载量 23 浏览量

2023-07-26

12:19:37

上传

评论

收藏 1.16MB PDF 举报

温馨提示

固定收益研究深度报告:复盘美国经济,美债的近忧和远虑-0322-长城证券-20页.pdf

资源推荐

资源详情

资源评论

http://www.cgws.com

请参考最后一页评级说明及重要声明

报告日期:2019 年 03 月 22 日

分析师:吴金铎 S1070518120001

☎ 021-31829704

wujinduo@cgws.com

<<ROA 接近债务成本,低利率周期远未终

结>> 2016-09-14

<<有风险,亦有机会,风险大于机会>>

2014-04-21

复盘美国经济,美债的近忧和远虑

——固定收益研究*深度报告

2019 年美国经济的衰退预计将会被证伪,10-2 年期国债利差下降甚至倒挂

预示着风险资产的高波动率。2015 年之后美债收益率曲线持续平坦化,10

年-2 年国债利差当前回落至 15 个基点,接近倒挂。历史上看收益率曲线倒

挂与经济收缩甚至衰退有较强的相关性。我们认为,结合美国所有经济基

本面来看,美国经济在全球一枝独秀,劳动力市场接近充分就业,美元指

数相对稳定,2019 年美国经济的衰退预计会被证伪。但美债 10-2 年期利差

收窄甚至倒挂与股市波动紧密相关,美债收益率(10-2 年期)下降甚至倒

挂时期,美国标准普尔 500 波动指数、道琼斯波动率指数和黄金 ETF 波动

率指数大幅上升,风险警示值得关注。

复盘美国经济: GDP 增速接近次贷危机以来的最高水平,衰退尚未被证

实。美国 2018 年 GDP 增速接近 2008 年金融危机之后的最高点 3.8%(2015

年 3 月)和次高点 3.2%(2010 年 9 月)的水平。国际比较来看,美国在发

达国家中仍然一枝独秀。2018 年美国四个季度 GDP 增速均高于欧元区、英

国和日本,近三年发达国家中经济复苏进展最稳定的是美国。

美国消费和投资是经济增长的稳定支撑,贸易逆差对经济增长的贡献为负。

2018 年支撑美国经济的是个人消费、政府消费支出和投资及私人投资,美

国消费和投资是经济增长的稳定支撑。由于受贸易逆差的影响,货物和服

务净出口对美国经济增长形成拖累。美国个人消费支出中商品消费与服务

消费支出的比重大约为 45:55,商品消费中耐用消费品和非耐用消费品比

重大约各占一半。美国的国内私人投资中,90%是固定资产投资,存货投

资对 GDP 的增长拉动作用仅为 10%左右。固定资产具体结构主要是美国私

人非住宅投资,住宅投资占比较少。2018 年美国商品和服务贸易净出口仍

然处于逆差,但逆差有所缩小,预计 2019 年美国货物和服务贸易仍可能是

逆差,但改善的难度仍然比较大。

年内停止加息,缩表之后流动性改善将导致债牛继续。3 月美联储 FOMC

公布美国保持 2.25%-2.5%的联邦基金利率不变。5 月起将每月缩减资产负

债表(缩表)计划的美国国债最高减持规模从当前的 300 亿美元降至 150

亿美元,一直到 9 月末停止缩表。9 月美联储停止缩表之后美债长端可能逐

渐走高。美联储对经济前景的看法较 12 月更为悲观,但我们认为加息仍有

空间,全球央行货币政策基调已回归至宽松。年内美债或因流动性改善,

债牛继续。预计美国国债 10 年期在 2.3-3.2%之间宽幅波动,同时美国经济

基本面较好,联储鸽派提升风险偏好,因此也相对看好美国信用债。

风险提示:美联储超预期加息;政治风险

核心观点

相关报告

分析师

证券研究报告

固

定

收

益

研

究

深

度

报

告

19993373/36139/20190324 16:24

深度报告

长城证券 2

请参考最后一页评级说明及重要声明

目录

1. 复盘美国经济:衰退尚未被证实 ....................................................................................... 4

1.1 GDP 增速接近次贷危机以来的最高水平,仍为世界一枝独秀 ................................ 4

1.2 消费和投资支撑了美国经济,贸易逆差是拖累 .......................................................... 5

2. 美国劳动力市场:非农接近充分就业,关注农业就业 ................................................... 7

2.1 非农就业接近充分就业,失业率十年来最低水平 ...................................................... 7

2.2 美国失业率下降背后的隐忧:农业就业人口下滑 ...................................................... 8

2.3 薪资水平二阶导上升,预示着通胀或再次抬升 ........................................................ 10

3. 美国经济的远忧之一:赤字+逆差 ................................................................................... 11

3.1 减税的副作用,美国财政收支压力增大 .................................................................... 11

3.2 美国贸易逆差继续扩大,但降幅收窄 ........................................................................ 12

3.3 美国贸易逆差+财政赤字组合,美元指数难上难下 .................................................. 14

4. 美国远虑之二:美债遭主要持有国抛售 ......................................................................... 14

4.1 美债主要持有国家持续减持 ........................................................................................ 14

4.2 美债有的国家减持,有的国家增持 ............................................................................ 15

5. 美国远虑之三:美国消费市场的预期与现实 ................................................................. 16

5.1 服务消费是美国经济的重要支撑 ................................................................................ 16

5.2 零售数据有所下滑,但消费者信心指数高企 ............................................................ 16

6. 美债倒挂及中美利差倒挂有何警示? ............................................................................. 17

6.1 美债利差倒挂是否意味着美国经济衰退 .................................................................... 17

6.2 中美利差倒挂会导致人民币贬值吗? ........................................................................ 18

6.3 美国货币政策及美债走势的判断 ................................................................................ 19

19993373/36139/20190324 16:24

深度报告

长城证券 3

请参考最后一页评级说明及重要声明

图表目录

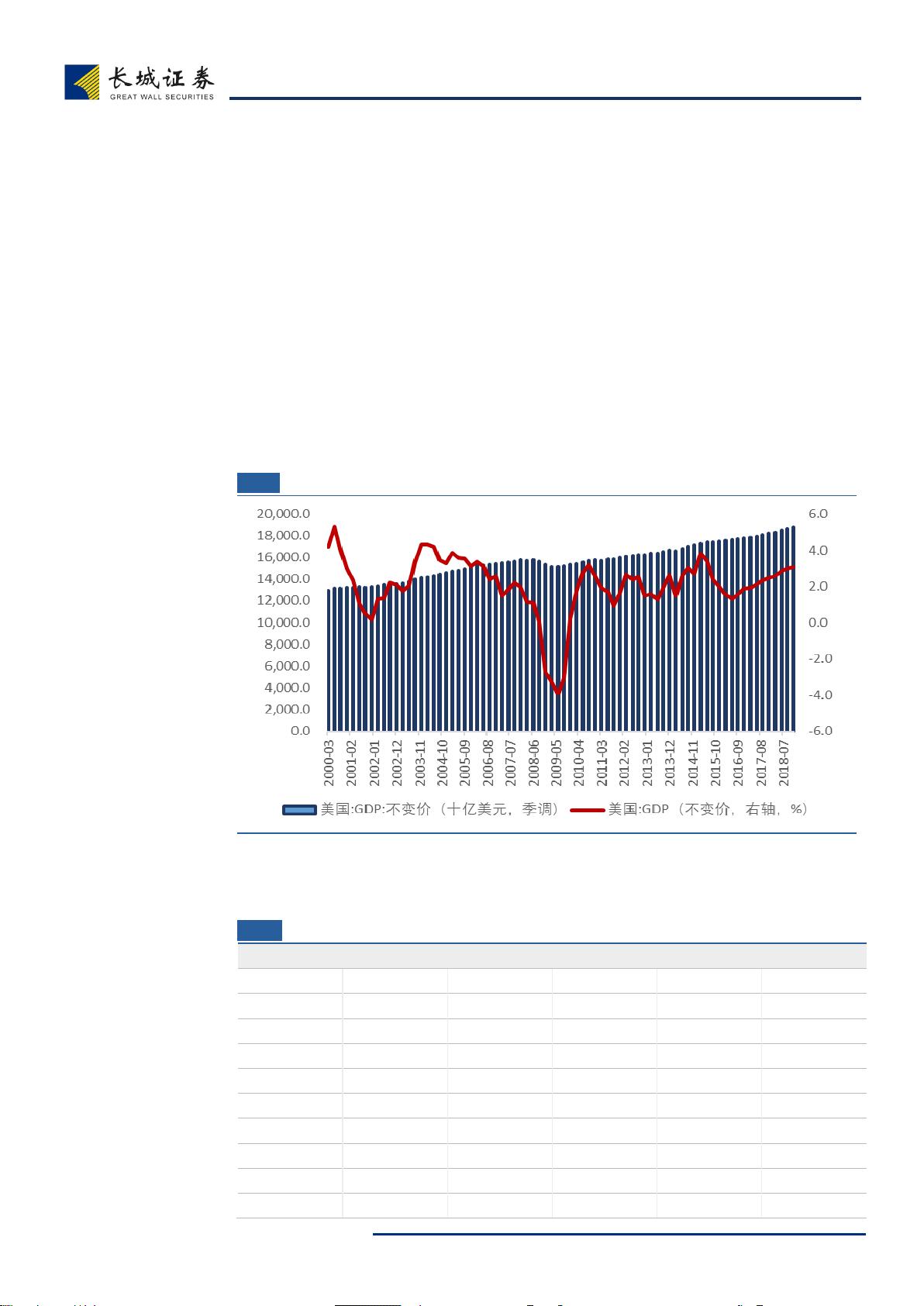

图 1:美国 GDP 总额及增速(十亿美元;%) ....................................................................... 4

图 2:美国 16 岁以上就业人数及劳动力人数 ......................................................................... 7

图 3:美国非农就业和失业率情况 ........................................................................................... 8

图 4:美国新增农业就业人口(千人) ................................................................................... 8

图 5:新增就业人口及新增非农就业人口(千人) ............................................................... 8

图 6:美国工资和薪金指数季度同比(%) .......................................................................... 10

图 7:美国国内劳动者薪资水平与 CPI 水平相关性(%) ................................................... 11

图 8:美国联邦基金收入和支出及赤字规模(十亿美元) ................................................. 11

图 9:美国政府财政收入和支出增速(%) .......................................................................... 11

图 10:美国进口和出口及贸易差额增速(季调,%) ........................................................ 13

图 11:美元指数与贸易差额(百万美元) ........................................................................... 14

图 12:联邦政府财政差额与美元指数(十亿美元) ........................................................... 14

图 13:中国和日本持有美债对比(十亿美元) ................................................................... 15

图 14:外国投资者持有美债规模(十亿美元) ................................................................... 15

图 15:密歇根消费指数实际值与预期差 ............................................................................... 17

图 16:消费者信心指数与零售数据 ....................................................................................... 17

图 17:美债(10-2 年)与波动率指数 ................................................................................... 17

图 18:美国国债 10-2 年期走势(%) ................................................................................... 18

图 19:中美 10 年期美债及利差(%) .................................................................................. 18

图 20:中美 1 年期美债及利差(%) .................................................................................... 18

表 1:世界各国 GDP 增速对比(折年率,不变价,%) ....................................................... 4

表 2:美国各增长动力对 GDP 的拉动(1990 年-2018 年) ................................................... 5

表 3:美国个人消费支出结构(单位:%) ............................................................................ 6

表 4:美国私人投资结构(单位:%) .................................................................................... 6

表 5:美国新增就业人数、新增非农就业和新增农业就业人数(千人) ........................... 9

表 6:美国非农就业结构(单位:千人) ............................................................................. 10

表 7:美国联邦财政收支额及增速(百万美元;%) .......................................................... 12

表 8:美国商品及服务进出口贸易(季调,百万美元) ..................................................... 13

表 9:外国投资者持有美债情况(2016 年 1 月-2019 年 1 月) .......................................... 15

表 10:美国消费对 GDP 的拉动作用(%) ........................................................................... 16

19993373/36139/20190324 16:24

深度报告

长城证券 4

请参考最后一页评级说明及重要声明

1. 复盘美国经济:衰退尚未被证实

1.1 GDP 增速接近次贷危机以来的最高水平,仍为世界一

枝独秀

美国 GDP 增速接近 2008 年金融危机以来的最高水平,经济衰退暂未被证实。2018 年美

国 GDP 实现 18.78 万亿美元,较 2017 年同比增长 3.1%(折年率,不变价),同比增速是

2015 年 6 月以来的最高值。当前美国 GDP 增速接近 2008 年金融危机之后的最高点 3.8%

(2015 年 3 月)和次高点 3.2%(2010 年 9 月)的水平。国际比较来看,美国在发达国家

中仍然一枝独秀。按照不变价 2018 年美国四个季度 GDP 增速分别为 2.58%、2.87%、3%

和 3.08%,均高于欧元区、英国和日本(见表 1), 近三年发达国家中经济复苏最稳定的

是美国。

图 1:美国 GDP 总额及增速(十亿美元;%)

资料来源:

WIND

,长城证券研究所

表 1:世界各国 GDP 增速对比(折年率,不变价,%)

指标名称

美国

日本

欧元区

德国

英国

2018-12

3.08

-0.10

1.30

0.90

1.33

2018-09

3.00

-0.30

1.60

1.10

1.56

2018-06

2.87

1.40

2.30

2.30

1.45

2018-03

2.58

1.70

2.10

1.40

1.29

2017-12

2.47

2.40

2.50

2.20

1.61

2017-09

2.34

2.30

2.50

2.20

1.96

2017-06

2.11

1.50

1.80

0.90

1.91

2017-03

1.94

0.60

2.70

3.40

1.81

2016-12

1.88

1.10

1.70

1.40

1.70

2016-09

1.54

0.40

1.60

1.90

1.71

19993373/36139/20190324 16:24

剩余19页未读,继续阅读

资源评论

2301_76429513

- 粉丝: 15

- 资源: 6728

上传资源 快速赚钱

我的内容管理

展开

我的内容管理

展开

我的资源

快来上传第一个资源

我的资源

快来上传第一个资源

我的收益 登录查看自己的收益

我的收益 登录查看自己的收益 我的积分

登录查看自己的积分

我的积分

登录查看自己的积分

我的C币

登录后查看C币余额

我的C币

登录后查看C币余额

我的收藏

我的收藏  我的下载

我的下载  下载帮助

下载帮助

前往需求广场,查看用户热搜

前往需求广场,查看用户热搜安全验证

文档复制为VIP权益,开通VIP直接复制

信息提交成功

信息提交成功